|

|

发表于 2020-6-10 22:53:50

|

发表于 2020-6-10 22:53:50

|未经授权,严禁转载,违者必究...

|

显示全部楼层

|阅读模式

| 海通宏观:经济恢复了几成:重要提示:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过本微信订阅号发布的观点和信息仅供海通证券(行情600837,诊股)(港股06837)的专业投资者参考,完整的投资观点应以海通证券研究所发布的完整报告为准。若您并非海通证券客户中的专业投资者,为控制投资风险,请取消订阅、接收 |

' v0 `( E4 H, k+ j( G% G% ^

6 @6 S8 `; S9 [$ }* C- j2 h3 T* a 重要提示:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过本微信订阅号发布的观点和信息仅供海通证券(行情600837,

" p1 {( a, R( O F[color=]诊股

% L3 X$ f/ w0 Y9 v9 X+ T)(港股06837)的专业投资者参考,完整的投资观点应以海通证券研究所发布的完整报告为准。若您并非海通证券客户中的专业投资者,为控制投资风险,请取消订阅、接收或使用本订阅号中的任何信息。本订阅号难以设置访问权限,若给您造成不便,敬请谅解。我司不会因为关注、收到或阅读本订阅号推送内容而视相关人员为客户;市场有风险,投资需谨慎。1 W# }$ @* R! x M/ E% y4 q

7 R, C3 M( J; Z% A h- [' S0 L

4 e% l+ W1 `* G0 \! A4 y 经济恢复了几成?——新型肺炎疫情影响之七

3 X! O0 z! P' L$ t (海通宏观 陈兴、应镓娴)

5 r- k6 f F3 ~, Z4 \2 l) N) q 概要

F) ~$ W) ]0 k+ z[U] 限制放松交通恢复,需求生产齐头并进。响应级别普遍下调,六月基本完成复学。限制措施的减弱乃至消除是经济恢复的前提,超九成省市的应急响应级别均已调至三级或三级以下。而学校教学活动的恢复意味着大范围的隔离措施基本消除,我们估计,6月底全国小初高的复学比例将至少在九成以上。市内交通恢复到位,客运仅达去年五成。交通流量的恢复也能侧面反映经济活动的活跃程度。从城际交通看,全国客运量整体恢复偏慢,但高速流量已达去年同期。从市内交通看,道路拥堵程度开始上升,城市地铁客流也有明显回暖,市内交通已基本恢复至去年同期。此外,滴滴出行和下厨房APP的使用情况向疫情前靠拢,也印证出行活动的复苏。需求恢复较快,生产齐头并进。随着限制措施的解除,需求端整体保持了较快的恢复速度。根据国税总局增值税大数据,复工第一周企业销售收入仅为19年同期的20%,4月底已接近95%。而工业生产与需求“齐头并进”。5月各旬五大集团日均发电耗煤量均高于14-19年同期均值,即便考虑到基数效应,仍然指向工业生产处于较强水平。 需求未现补偿反弹,生产普遍不输去年。地产、汽车基本恢复,补偿性质反弹未现。从下游行业来看,地产:销售接近去年同期,补偿性质反弹未现。5月35城地产销售面积增速-0.5%,销售已基本接近去年同期水平,但还未出现带有补偿性的反弹。商贸零售:线下零售基本开业,营收恢复八成左右。6月初线下零售基本已经完成开业,但是销售额仅约恢复到去年同期的八成左右。乘用车:需求缓慢修复,持平去年同期。二季度以来汽车销售开始缓慢修复,5月乘联会乘用车销量增速已回升转正,行业需求与去年同期相当。家电:可选消费重要品类,恢复进度慢于汽车。同样作为可选消费占比较大的品类,家电需求恢复进度慢于汽车,5月三大白电线下销量和销售额增速仍处负增长,行业需求尚未达到去年同期水平。纺织服装:需求恢复并不理想,价格水平创下新低。纺织服装行业也受到疫情的较大影响,但在疫情高峰过后,行业需求恢复并不理想,从景气程度和价格水平看,需求仍处低位。餐饮:门店基本开业,账单七到八成。服务消费受疫情冲击最为严重,虽呈现复苏态势,但恢复进度落后于商品消费,当前餐饮业账单量仅相当于正常时期的七到八成。旅游酒店:收入仅达同期三成,恢复进度相对迟缓。通过五一黄金周表现来看,旅游行业仍较惨淡,五一期间日均游客数量和旅游收入分别只有19年的47%、32%。酒店行业也依然萧条,4月我国酒店入住率、每间可用客房收入仅相当于去年同期的51%、31%。生产普遍不输去年,工程机械强势复苏。从上游行业的恢复看,钢铁:产量超过去年同期,受创程度小于下游。5月中钢协重点钢企粗钢产量增速转正,6月第一周Mysteel样本钢厂钢材产量增速也开始转正,指向当前钢铁产量已超去年同期。工程机械:行业需求强势复苏,疫情过后补偿增长。疫情过后机械行业需求强劲反弹,迎来补偿性增长,挖机销量增速不断上行,设备利用时间也创下新高。水泥:出货高过去年同期,恢复并有小幅增长。作为重要的建筑材料,水泥行业需求在疫情后恢复相对较快,5月以来不仅已完全恢复,甚至较去年同期有小幅增长。化纤:生产恢复程度分化,上游仍旧强于下游。在疫情过后的恢复期,化纤行业生产继续保持着上下游分化的特征,偏上游的PTA工厂负荷率明显高于去年同期,而偏下游的涤纶长丝开工率较同期仍低。能源:炼油开工相对偏强,焦炉生产未及去年。国内焦化厂焦炉生产率已颇为接近19年同期,5月以来炼油厂开工率持续高于18和19年同期水平,指向生产态势较旺。 供需衔接顺畅,经济弱势复苏。二季度以来,随着需求端限制逐步解除,供需之间的衔接也变得更为顺畅,工业运行短期呈现出被动去库存的特征。虽然二季度经济增长相比一季度明显改善几成定局,但部分服务消费恢复情况不佳,加上严重的海外疫情短期或对出口形成压制,我们预计,经济增速二季度很难回到19年底水平,达到甚至超过6%的增速或将在三季度以后才能见到。 V0 E! F l# V

[/U] -----------------------------------------

# @: R" ^+ m) X) ~% h 疫情导致一季度全国GDP增速录得自92年以来的首次负增长,而随着疫情防控工作步入常态化,复工复产和复商复市的进度逐渐加快,我国经济也开启了持续的修复进程。那么,二季度已进入最后一月,当前经济恢复的程度如何?二季度经济增长又能否回复到疫情前的水平?本报告对此进行展开分析。

4 {( F$ q+ s3 @ 1.限制放松交通恢复,需求生产齐头并进

* z! X) j) @" ? 1.1响应级别普遍下调,六月基本完成复学

; n* z6 z) {, H1 {; }8 N" [% d 防控疫情所采取的各项措施,特别是居家隔离限制,造成了部分经济活动的“停滞”,而这种限制的减弱乃至消除是经济得以恢复的前提。

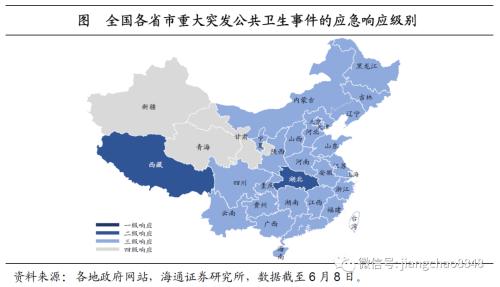

! n6 f3 G' F) v. f" T, P, @! f 响应级别普遍下调,仅有两省仍处二级。疫情发生以来,各地陆续启动了重大突发公共卫生事件的应急响应,一度全国31个省市均处于一级响应状态。而随着国内本土疫情逐渐得到控制,多省市也相继下调了应急响应的级别,5月2日疫情最为严重的湖北省从一级响应下调为二级响应,自此国内各省市全部结束一级响应状态。截至6月8日,国内仅有2个省份处于二级响应状态,超过九成的省市响应级别均在三级或三级以下,应急响应级别的普遍下调也意味着各项限制措施的减弱。

+ }( w3 W/ W+ F7 P0 |# S" L# z 3 u9 V3 ]* l- ]9 d+ b! `

- N& x# x/ M$ ?' w8 a* |, F7 o" T

- N& x# x/ M$ ?' w8 a* |, F7 o" T

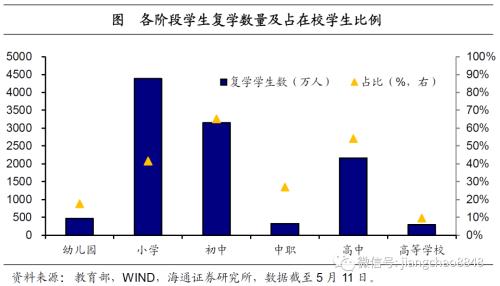

复学全面铺开,六月基本完成。出于安全因素的考虑,在疫情得到控制后的各项恢复工作之中,复学复课一般要晚于复工复产和复商复市,因此,学校线下教学活动的恢复通常意味着大范围和普遍性的隔离措施基本消除,经济和社会生活逐渐回归到正常秩序。根据教育部数据,截至5月11日,全国学生复学人数超过1亿,复学比例接近四成,其中初中和高中返校比例均超过50%。按照各省市所发布的复学时间来看,高等院校除毕业年级外由其自行统筹安排,因而开学情况不一,但除个别省市之外,小、初、高各年级普遍将会在6月完成开学,据我们估计,6月底全国小、初、高复学比例将至少在九成以上。8 |) X& a4 j8 y& L* b* t! b& L

' g2 h2 \& e' I! ] L

; A! N9 k2 m( e. _) h

; A! N9 k2 m( e. _) h

1.2市内交通恢复到位,客运仅达去年五成+ B. E, K9 e# o" _

居家隔离限制的放松,最明显的体现就是交通流量的恢复,这也能侧面反映出经济活动的活跃程度。3 I% r( t5 f. e. p4 O |6 H+ r" q$ ?

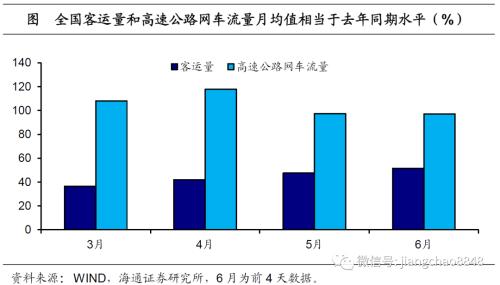

客运仅达去年五成,高速车流并不逊色。从城际间的交通流量情况来看,虽然已较疫情最为严重的时期有明显好转,但全国客运量恢复依然偏慢,3月客运量月均值仅有19年同期水平的36%,5月客运量月均值达到19年同期的47%左右,而6月才刚刚超过50%。可见人们当前仍尽量减少非必要的远距离出行。与此同时,出行方式也有明显变化,驾车出行更受青睐,3月以来高速公路网车流量月均值基本达到甚至超过19年同期水平。/ z, v4 a9 ]+ ~* u; u

( t! h6 n. L: B1 C

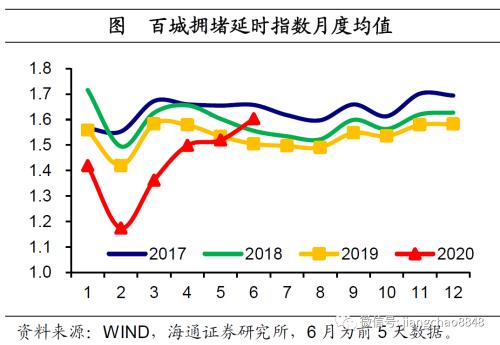

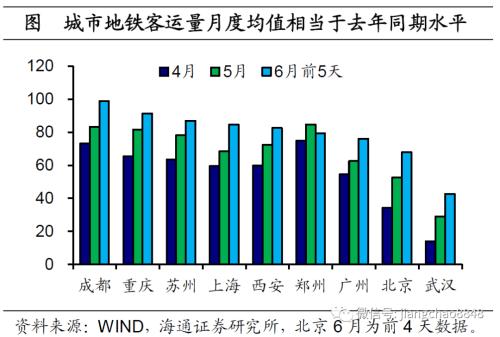

8 W+ R: a. M+ t( l; p5 q3 C4 J 拥堵重现地铁迎客,市内交通基本恢复。从城市内部的交通流量来看,一方面,市内道路交通拥堵程度开始上升,根据高德发布的百城拥堵延时指数,5月均值达到1.52,较19年5月的1.53非常接近,而6月前5天均值更是升至1.60,远超过18年和19年同期水平;另一方面,主要城市地铁客流也有明显恢复,在我们统计的9个城市样本中,多数城市5月地铁客流量均值能达到19年同期的七至八成,6月更是进一步提高到八至九成。综合来看,考虑到疫情导致私人交通对公共交通的部分替代,可以认为城市内部交通已经基本恢复到去年同期水平。

# d9 }) |: _( I# V. U ) i( k _. l7 d# U! N1 T; \

8 F3 k1 E" j# }( W* k

8 F3 k1 E" j# }( W* k

. U- J" K3 p5 a. G7 g8 Z

5 Y% q$ m8 O- @5 i# R! Z* S4 i$ V- S

5 Y% q$ m8 O- @5 i# R! Z* S4 i$ V- S

应用榜单排名变化,印证出行恢复到位。通过观察相关APP使用情况的变化也能够印证人们出行活动的恢复。疫情前的19年底,滴滴出行在IOS应用榜单上的排名基本能够维持在前150名,而疫情期间由于出行活动受阻,其排名严重下滑,最低时候甚至排在600名之外,而相反由于居家活动上升,提供食谱的下厨房APP在IOS应用榜单上的排名由疫情前的300名左右一举上升至前100名甚至前80名之内。随着疫情逐渐得到控制,两者在榜单上的排名又分别向疫情发生前的情况靠拢,6月滴滴出行恢复到了100名左右的位置,和疫情前大体相当,下厨房又下滑到了大约250名的水平。! @- M: `* t- j" i& i

5 x% z2 ]9 [1 i' h; n! B& @% A" O) x9 O

% p1 }( E, x0 b 1.3需求恢复较快,生产齐头并进

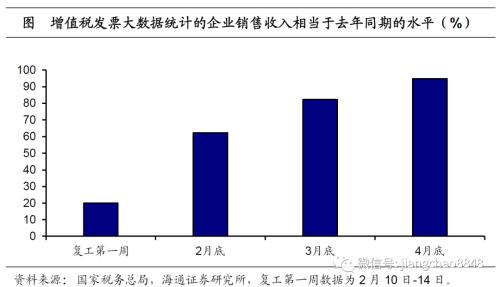

" A8 Q- A( g; D7 y 需求限制解除,恢复速度较快。在疫情后经济活动刚开始恢复的时期,我们曾经在研究报告中指出“当时下游的经营活动还未正常展开,需求受限在很大程度上制约了生产的扩张”。而随着限制措施的逐步解除,需求端从整体上来看,保持了较快的恢复速度。根据国税总局基于增值税发票大数据所做的统计,复工第一周的企业销售收入仅相当于19年同期的20%,而2月底就已经超过60%,4月底更是接近95%,较去年同期可比水平相去不远。 V1 ~$ S! g7 C$ \

) @) E( D1 _# ^1 N1 q/ W; N

4 {& i( h7 N" L, Z0 Y. l3 T: u 生产齐头并进,发电耗煤高增。与此同时,工业生产也并没有就此停步,而是与需求“齐头并进”。发电耗煤情况是跟踪工业生产整体走势最为常用的高频指标,5月五大集团发电耗煤同比增速较4月大幅回升并由负转正,这虽然有去年同期低基数的部分原因。但从旬度日均发电耗煤量上来看,5月各旬日均发电耗煤均高于14-19年同期均值,特别是中旬和下旬分别高于均值8万吨、5万吨左右,这意味着即便考虑到基数效应,工业生产仍保持着较强的恢复态势。 / w2 z* Z' M; R. O5 K

0 M; m) }6 _3 k- L. \" _

' F* W1 `. d6 A" ^& ]9 _% o

' F* W1 `. d6 A" ^& ]9 _% o

2.需求未现补偿反弹,生产普遍不输去年' C4 p4 ]1 i O& h

限制措施放松后,经济供需两端均在持续改善,但是各个部分的恢复程度不尽相同,接下来我们对此进行更为具体的分析。' u8 R* A: v( T0 V+ D: Y

2.1地产、汽车基本恢复,补偿性质反弹未现

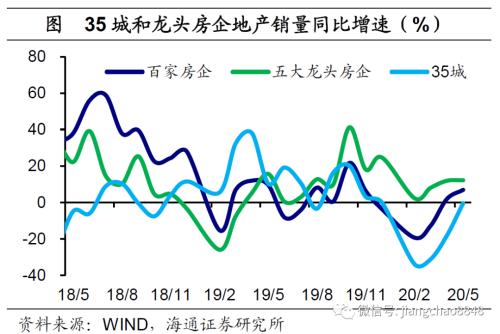

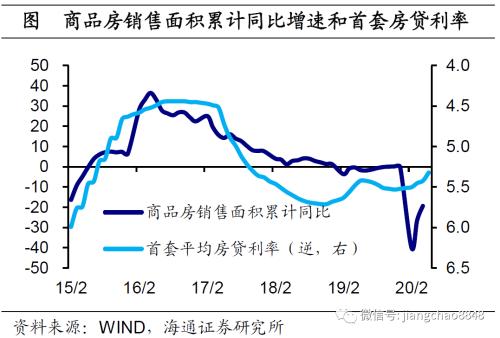

$ [* x- |, f, P/ { 地产:销售接近去年同期,补偿性质反弹未现。地产是终端需求的重中之重,疫情严重期间,地产销售一度受到较为强烈的冲击,全国地产销售面积增速跌幅接近-40%。而随着疫情缓和、销售活动的陆续恢复,地产销售情况也逐渐好转,龙头房企销量增速在4月就已经由负转正,而4月全国地产销售面积增速降幅也缩窄到了-2%。根据我们跟踪的35城样本数据,5月地产销售面积增速-0.5%,较4月增速降幅进一步收窄。考虑到房贷利率水平略有下滑,按照房贷利率和地产销售之间的同步关系,地产销量增速或将稳中有升。因此,当前地产销售基本已经恢复到和去年同期相当的水平,但还未出现带有补偿性的反弹。3 L) ^4 y, ~' u$ i# s) w! V

* o. w1 J {5 [" n; L' K% [& l

$ J$ i/ k2 y; {2 d5 M F( Y $ |' u9 ~2 Z8 G2 y, L

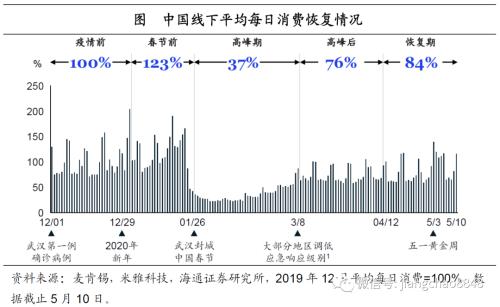

- `( b: x, c( X: O7 E+ T 商贸零售:线下零售基本开业,营收恢复八成左右。疫情对商贸零售行业的影响具有非对称性,给线上销售企业带来难得发展机遇的同时,却又使得线下销售受困。麦肯锡对我国3.1万家商户所做的追踪分析显示,疫情高峰期我国日均线下消费不到疫情发生前的40%,其后随着限制措施的放松,经历了较快修复,3月中旬至4月上旬已经恢复到疫情前的76%,5月上旬更是恢复到84%左右。根据商务部监测,截至6月1日零售各业态限额以上企业复工率已超过95%,其确定的11条改造提升试点步行街店铺开业率达到了94.5%,客流量和营业额分别恢复到去年同期的80.3%和81.6%。由此可见,线下零售基本已经完成开业,但是销售额约恢复到去年同期的八成左右。* b' P, D$ e8 j' w- t

% d6 ~+ f3 J! e, m4 T6 ]

. b; V- N1 P& |* k

. b; V- N1 P& |* k

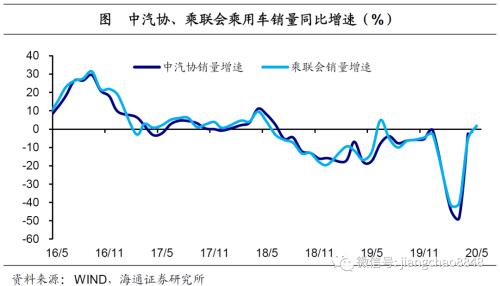

乘用车:需求缓慢修复,持平去年同期。汽车是可选消费中占比最大的品类,也是内需的重要引擎之一。过去较长时间的销量低迷加之疫情冲击,使得一季度的汽车销售跌至谷底,而二季度以来开启了缓慢的修复进程。4月限额以上汽车类零售额增速归零,而中汽协和乘联会的数据显示,乘用车销量增速仍处负增长,但增速降幅显著收窄至个位数。5月乘联会乘用车销量增速已回升转正至1.8%,中汽协口径下的销量增速也有望回到正增长区间,行业需求已恢复至和去年同期水平相当。$ ^- }" q) N) p- O. ^' H

! Z+ |8 U- [3 M% j- W) C3 m2 j

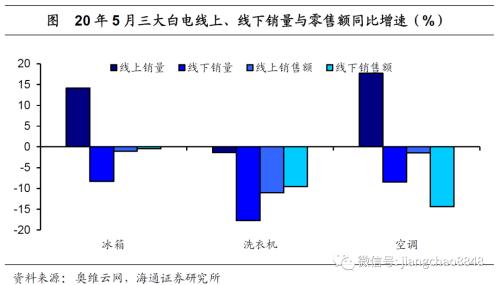

- `6 ?" i1 y7 T6 o/ H 家电:可选消费重要品类,恢复进度慢于汽车。家电同样属于可选消费之中占比较大的品类,但是它的需求恢复相对要慢于汽车。4月限额以上家电音响类零售额增速跌幅仍接近两位数,产业在线统计的空调、冰箱和洗衣机厂家销量增速也普遍负增。5月虽然经历了黄金周促销,但根据奥维云网的数据来看,三大白电线下销量和销售额增速仍然处于负增长,而白电销售整体来看仍以线下为主,因此,家电行业或仍未恢复到去年同期水平,部分品类需求如空调可能仅有19年同期九成左右。% p& ~- z1 i* s* Q; z

! [, a P( J4 {8 ~* X: A. u3 Z

7 t! [( n$ Z- q( v0 N0 D: ] 纺织服装:需求恢复并不理想,价格水平创下新低。纺织服装行业在疫情期间也受到了较大的影响,外出活动的减少使得人们装扮类需求显著下降,但是在疫情高峰过后,该行业的需求恢复并不理想。4月限额以上服装类零售额同比增速降幅仍超过-20%,从景气程度来看,柯桥纺织景气指数和盛泽丝绸市场景气指数均表明,5月纺织市场需求仍处低位,且远未达到19年底疫情前的水平。价格的持续下滑也印证了需求疲弱,柯桥纺织价格指数创下近三年以来的新低。

( q6 v; h( I( ^& t* U, c

4 U0 x0 V( z& d9 j4 D3 m

# X7 d3 F1 h# K3 k( X( n5 m& u% F

# X7 d3 F1 h# K3 k( X( n5 m& u% F

% a9 z8 I9 }0 O* d

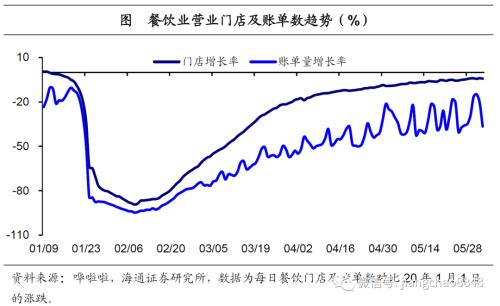

- m: y& r( q) [$ l! i 餐饮:门店基本开业,账单七到八成。服务消费特别是依赖于线下接触式的消费,在疫情期间所受冲击最为严重,随着管控措施的放松,这部分消费也呈现出复苏的态势,但进度上要落后于商品消费。以餐饮业为例,根据哗啦啦对其在线服务的全国15万家餐饮商户所做的统计,截至6月7日,餐饮门店营业率已经恢复至96%以上,但根据账单量的情况来看,仅相当于疫情前正常时期的七到八成水平。

) [+ |8 n5 ^ u$ C( T) A" [1 B 2 ?! P) M$ y K2 B

8 Y! q9 G$ Q: t$ F( _

8 Y! q9 G$ Q: t$ F( _

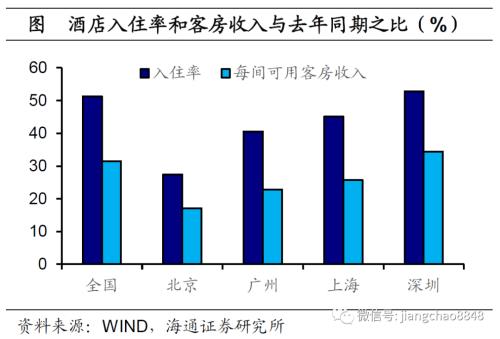

旅游酒店:收入仅达同期三成,恢复进度相对迟缓。旅游需求通常在假期得到集中释放,因此刚刚过去的五一黄金周是个很好的观察窗口,根据文旅部的数据,20年五一假期期间我国日均接待国内游客约0.23亿人次,日均实现旅游收入约95亿元,分别只有19年日均水平的47%、32%。旅游行业的疲弱也在一定程度上导致了酒店业的萧条,根据STR所做的统计,4月我国酒店入住率仅相当于去年同期的51%,每间可用客房收入仅有去年同期的31%。8 @8 j6 c* ~4 T! A8 V+ J

2 y+ C( a7 @" f/ t9 I+ p

\/ h: S8 j7 a( d _

\/ h: S8 j7 a( d _

2 |0 G! g# U+ Z6 n4 C% o0 t: V

& i }$ f6 @( L9 ?2 e8 Z7 J0 i

& i }$ f6 @( L9 ?2 e8 Z7 J0 i

2.2生产普遍不输去年,工程机械强势复苏! r- _8 o: X6 }! E* S/ N# g

下游需求的两大引擎地产和汽车均已恢复到和去年同期基本相当的水平,但是并未出现明显的补偿性反弹,那么,上游行业的恢复又是一幅怎样的景象呢?0 Q7 L: [' E# M F+ O6 e, q* H

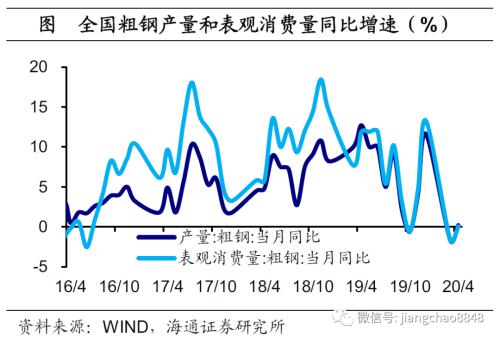

钢铁:产量超过去年同期,受创程度小于下游。钢铁行业是重要的原材料工业之一,其生产情况一定程度上反映了工业的整体面貌。疫情发生以来,钢铁生产诚然受到了不小的影响,但是受创程度相对要小于下游行业。全国粗钢产量增速仅3月录得负增长,4月又迅速回升转正,表观消费量增速4月也接近归零,意味着产销大体和去年同期相当。根据中钢协对重点钢企的统计,5月重点钢企粗钢产量增速由负转正至2.3%,Mysteel调研统计的样本钢厂钢材产量增速持续回升,6月第一周增速也有转正,均指向当前钢铁行业产量已超过去年同期。! i4 o5 ?5 f1 C

0 w3 F0 E, n( c

, c f# K1 \( s& e

, c f# K1 \( s& e

; x, e$ u) N: v7 M# Z" J/ x, j

" Y' b, C: E; V" e

" Y' b, C: E; V" e

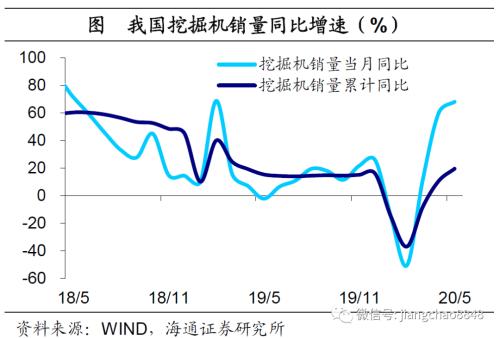

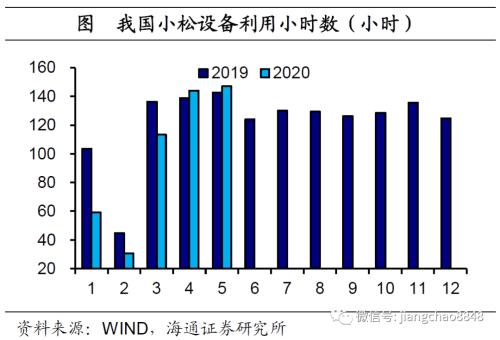

工程机械:行业需求强势复苏,疫情过后补偿增长。工程机械是装备制造行业的重要组成部分,下游需求主要集中在建筑业,同地产、基建等项目的施工联系紧密。而在疫情严重期过后,机械行业需求迎来了强劲反弹。一方面,产品销售增速屡创新高,3月挖掘机销量同比增速即由负转正至12%,4月销量增速更是跳升至60%,5月继续升至68%,前5月累计销量已达19年同期的1.2倍;另一方面,设备利用时间也有所提升,5月我国小松设备利用小时数为147小时,不仅高于19年同期水平,也是自18年11月以来的新高。

0 J" v; C$ k+ \& |( C, _ 2 u- |( U2 u) b2 R* w

# l T6 N5 S+ f. n( c. h% F4 V- `

# l T6 N5 S+ f. n( c. h% F4 V- `

" B9 S7 Z$ Z6 n3 C, w; G! h

9 a% J) j1 U& Z+ z! Q

9 a% J) j1 U& Z+ z! Q

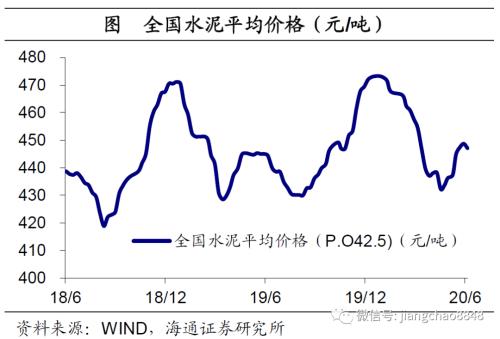

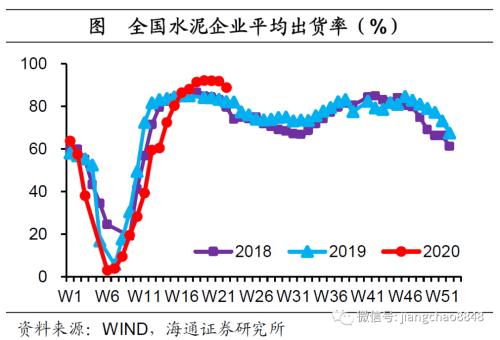

水泥:出货高过去年同期,恢复并有小幅增长。水泥是重要的建筑材料,水泥行业的需求在疫情后恢复的速度也相对较快。从水泥企业出货上来看,5月以来全国水泥企业平均出货率达到九成以上,分别比18年和19年同期水平高出7.8、6.5个百分点。全国水泥平均价格的走势也显示,当前价格已远高于疫情严重时期的低点,和19年同期水平基本相当。由此可见,水泥行业不仅自疫情后完全恢复,甚至较去年同期有小幅增长。- D% i" C% o' C4 L# i( @ i

# ^/ r2 l Z, {% z q9 M- N4 Y: w

3 X0 H# H# i. Y# ^

3 X0 H# H# i. Y# ^

0 a& m ]/ m! D) k

; r8 S- d/ O; I% j5 H+ I; c% l& w

; r8 S- d/ O; I% j5 H+ I; c% l& w

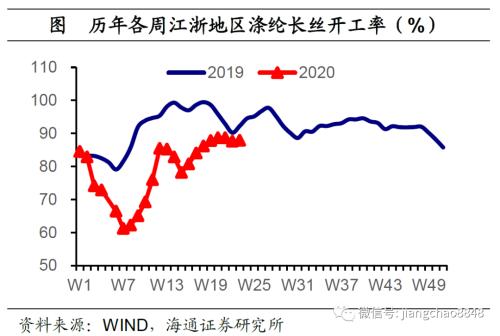

化纤:生产恢复程度分化,上游仍旧强于下游。作为化工制造行业的典型代表,化纤行业产业链结构相对清晰。在疫情过后的恢复期,行业生产继续保持着上下游分化的特征。由于纺服行业需求低迷,使得偏下游的涤纶长丝生产情况同样不佳,江浙地区涤纶长丝开工率仍未达到19年同期水平,而江浙织机负荷率更是较为惨淡,但是偏上游的PTA工厂生产表现较强,负荷率自4月以来就维持在14年以来同期新高。

2 r* U6 P- n; \; y) T) D

8 R! B K3 I$ C( U; y. M

5 C+ ]+ I/ @! u5 m0 r, h# @. h

5 C+ ]+ I/ @! u5 m0 r, h# @. h

! _" B+ ^9 Z; ^3 j1 ]4 X

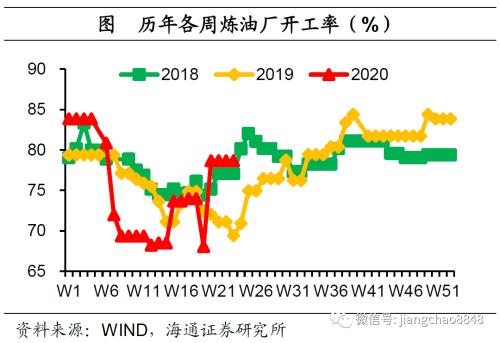

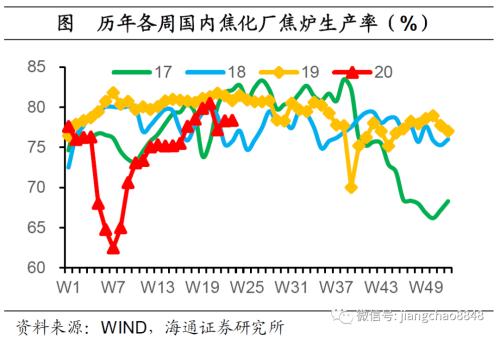

1 Q0 f3 Q6 e8 S, t' x5 h/ h 能源:炼油开工相对偏强,焦炉生产未及去年。从能源品生产行业来看,基本已能够恢复到往年同期的正常水平,甚至个别行业表现更强。以炼油炼焦为例,国内焦化厂焦炉生产率水平较19年同期已经颇为接近,而且已达到甚至超过18年同期及疫情前的水平,国内炼油厂开工率自5月以来就一直高于18年和19年同期水平,指向生产态势较旺。

0 O' Y5 L. N( i1 d2 M) | ! G) x; h4 [7 ?! ~1 H3 q+ S' z: p

; p6 T! A: I) V' q

; p6 T! A: I) V' q

; ?) w( z0 \5 M: a& {

: T5 {) l, o/ A8 I9 v2 A( d 3.供需衔接顺畅,经济弱势复苏

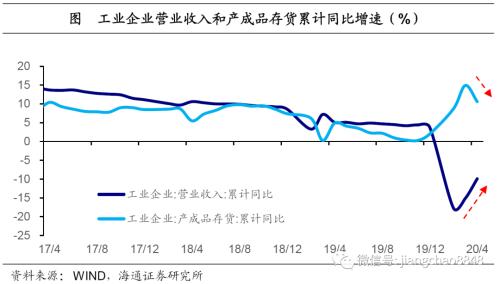

( P1 F, t; P. A5 O 供需衔接顺畅,短期被动去库。疫情之后经济开始复苏的初期,需求低迷一度成为制约生产完全恢复的关键因素。而二季度以来,随着对于需求端的限制逐步解除,供需之间的衔接也变得更为顺畅。从规模以上工业企业情况来看,3月和4月工业企业营业收入累计同比增速降幅持续收窄,而4月产成品存货增速也自高位下滑,工业经济短期呈现出被动去库存的特征。但由于需求的恢复进度整体仍落后于生产,库存水平依然处在偏高位置。 c7 s! |4 W4 a% l9 A) k

- ]- o7 [& F! E! @, V& A6 h$ ~; `

8 F( A( t9 k. P# y8 [. U

8 F( A( t9 k. P# y8 [. U

经济改善几成定局,重回6%仍需等待。虽然各行业恢复程度多数较一季度有了明显的提高,但是,一方面,我们看到,服务消费部分表现仍较为惨淡,部分行业如影院甚至还未开始复工,而第三产业对经济的贡献程度不低;另一方面,在海外疫情仍较严重的情况下,外需依然承受着较大压力,短期或将对出口形成压制。因此,虽然二季度经济增长相比于一季度明显改善几成定局,但我们预计,其也很难恢复到疫情发生前19年底的水平,达到甚至超过6%的经济增速或将在三季度以后才能见到。" N& m6 @& Q0 k5 l* {; _

& G& x$ g" o/ ~( P# u7 X

|

|