|

|

发表于 2020-3-3 00:10:50

|

发表于 2020-3-3 00:10:50

|未经授权,严禁转载,违者必究...

|

显示全部楼层

|阅读模式

| 张瑜:美股美债怎么看:作者:民生证券研究院宏观固收主管 张瑜 主要观点 前言 全球股市暴跌、美债利率陡降,落下的到底是刀,还是绣球?接,还是不接?这是无法粗暴回答的问题。投资风险和收益永远都是匹配的,世上没有确定的绣球也没有无缘无故的刀。不同风险偏好的人即便是基于一样的事实也会有不同的选择。这次剧烈的外生疫情 |

( M& [7 y+ G X! o2 W$ q$ s0 n! D

; A2 _, o, c, Q: ]! y8 N; l

作者:民生证券研究院宏观固收主管 张瑜 ( x8 I' d" \; X! E

主要观点1 k) w2 p% i, b; B* Y( J( [

前言4 ?" p' A; {& K' d% U

全球股市暴跌、美债利率陡降,落下的到底是刀,还是绣球?接,还是不接?这是无法粗暴回答的问题。投资风险和收益永远都是匹配的,世上没有确定的绣球也没有无缘无故的刀。不同风险偏好的人即便是基于一样的事实也会有不同的选择。这次剧烈的外生疫情冲击可能会产生明显的长尾效应,持续性和影响范围都会比想象中要更为严峻,2020年的宏观假设需要全部重构,我们可能会见证一个资产轨迹突变的新世界(行情600628,

2 M& B# \( n. X$ l% Y[color=]诊股

/ E% y, L% I" c- N& b. K)。6 E5 v5 |$ v' c. k

一、美国爆发经济危机(债务危机)的概率高吗?

* n% F: L- P% M 对于家庭部门而言,无论是债务总量指标还是债务流量指标都是整体健康的。对于企业而言,虽然整体杠杆水平高于2008年,但并未出现过度融资的极端化。对于金融部门而言,整体杠杆回落明显,结合居民部门的健康情况可知,“居民杠杆爆掉→地产暴跌→抵押缩水→银行破产”链条的风险系数较低,但共同基金的交易波动更加值得关注。+ Z+ w4 h2 {. F5 l6 [+ {

美国居民部门目前尚看不到爆发大风险的基础,公共部门债务虽极端高但没有必须爆发风险的导火索,只有企业部门风险有些担忧且与金融市场联动紧密,更值得关注的风险链条是:资产价格波动→共同基金的交易抛售→企业信用收缩。

9 p: W' h! l. f, \ 二、美股还有多少跌幅?如何跟踪?

8 y. w4 I$ X8 Z# J; q3 a% H 触发股市波动有很多第一层次的理由,但无论什么因素,包括此次疫情,最终都会通过情绪与交易传导到金融市场中,通过各种渠道收口定价到几个核心指标上,因此可将分析收敛到第二层次的“指标”上——股价和盈利的长期回归、ERP指标、国债利率10y-2y期限溢价。2 ` h+ S( [3 v7 @) C

本次暴跌与2018、2019年初的两次明显不同,美股相对盈利出现了极度超涨,泡沫幅度仅次于2000年,虽然大类资产配置吸引力仍在,但对于经济衰退担忧已在边,疫情与桑德斯政见加速了这种担忧。假设2020年美股每股盈利0增长,那么标普500指数10%左右的跌幅才能完成泡沫消化,如果疫情发酵使得经济衰退风险增加,每股盈利更差,考虑到量化交易的自我螺旋强化,跌幅和持续时间都可能加大。

4 r0 b$ U: c4 Y* \: x 三、美债如何看?迎接破1%的新时代?4 _8 J3 v6 f5 n! K M/ {4 C I3 y

从基本面定价模型看,有破1%的可能性;从交易盘面看,目前也有多头继续加码的子弹空间。美债一季度基本面定价中枢在1%-1.4%区间,但考虑到交易子弹空间仍充裕,有可能在情绪发酵下短期震荡突破1%,但能否维持住在1%以下,需要基本面的进一步明朗(疫情对经济的冲击、通胀的回落等)。0 r. F" h5 q: [- p7 c1 Y

四、中国资产会受到影响吗?

, w: @+ b5 r: w0 f8 l 对国内权益而言,在全球风险偏好剧烈回落的背景下,难以独善其身,波动性主要来自海外影响,也增加了海外疫情发酵对中国经济疫情后修复的担忧。7 H* X, e# Y/ B1 q b& I

对国内债市而言,经济开始明确抢工等高频动能修复之前,美债利率陡降,拉高中美息差到160bp,同时国内还有增量货币政策动作可以期待,给予了利率债和高收益的波段做多空间,10y境内国债有望冲击2.6%低点,但低等级信用危险系数仍高。

( V/ ?) p$ y8 q- \ 对于汇率而言,外部看,美元短期破100担忧解除,美元重回弱趋势;内部看,一季度汇率的跨境资本流动基本面是稳健的,汇率无贬值之忧。但在经济受损背景下,决策层或也难容忍大幅度升值,整体平稳波动在6.9-7区间之间。9 ? K1 i8 x" ]9 C2 `

风险提示:全球疫情持续扩散& L; W: J0 |) l: S& T7 i7 p

报告目录

7 S6 O8 D S" V, `

2 f/ D3 j$ {0 F

8 a0 r# G, {- J% R+ f; ~1 Q- W6 m 前言8 i% d6 o# }% _3 Q; f( i3 p

全球股市暴跌、美债利率陡降,落下的到底是刀,还是绣球?接,还是不接?这是无法粗暴回答的问题。投资风险和收益永远都是匹配的,世上没有确定的绣球也没有无缘无故的刀。笔者只力图避免泛泛而谈,尽可能用量化的视角去看待资产定价问题,明确一些客观事实,不同风险偏好的人即便是基于一样的事实也会有不同的选择。笔者认为,这次剧烈的外生疫情冲击可能会产生明显的长尾效应,持续性和影响范围都会比想象中要更为严峻,2020年的宏观假设需要全部重构,我们可能会见证一个资产轨迹突变的新世界。3 y( g4 ?$ _4 e& T

报告正文+ t1 F3 m4 p( q9 {% f {* ^

一

6 Y% c" }$ V$ v- j0 { 首先,我们要知道美国经济底子的事实,到底爆发经济危机或债务危机的概率有多少?

9 @1 h+ n2 W8 ]+ c5 \ 美国经济数据浩如烟海,全部说一遍等于什么都没说,重点是抓出核心看大势。从居民、企业、金融、政府四部门来看,2008年以来,美国居民、金融部门的去杠杆都是明显有效的。企业部门杠杆刚刚突破2008年高点,只有政府部门杠杆在极度高位。但由于美元霸权,美国具有将其国债进行全球货币化的能力和基础,理论上讲,发生美国公共债务危机的可能性极低。因此,相比2008年,这次即便出风险,可能性主要集中在企业部门。

. S+ v6 c3 s: c8 W 7 {# b2 P k) f1 `& k

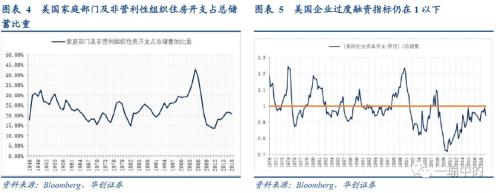

$ \9 r8 ^ a" T; F$ H 对于家庭而言,无论是债务总量指标还是债务流量指标都是整体健康的。以美国家庭负债比率衡量的债务总量杠杆与以利息支出占可支配收入比重衡量的债务流量指标皆是过去四十年的绝对低位,同时家庭部门对于房地产相关的开支也控制在总储蓄的五十年平均比例水平,而这些指标在2008年都是极度失控的。 j) I' D. j+ c

- Z) e2 k' J: P

* U1 t7 Z8 Y7 s& [$ B

* U1 t7 Z8 Y7 s& [$ B

对于企业而言,虽然整体杠杆水平高于2008年,但并未出现过度融资的极端化。当美国企业资本开支减去存货来衡量的增量投资与总储蓄的比值大于1的时候,意味着企业部门的新增投资超过了经济体的总储蓄,这个数值越高就意味着其过度融资(无论股权还是债权),如果该比值小于1,意味着企业部门的融资大体在总储蓄的范围之内。可以看到2000年和2008年爆发大风险的时候,企业都呈现出了明显的过度融资的极端化,而目前该指标仍在1以内,这与这些年居民部门降杠杆增加储蓄的背景是一致的。

! A/ |( s( H& S' j. \0 z# f/ @$ c

& u( M- ^ a# y+ s

5 _1 N' j# q5 t; y9 E

5 _1 N' j# q5 t; y9 E

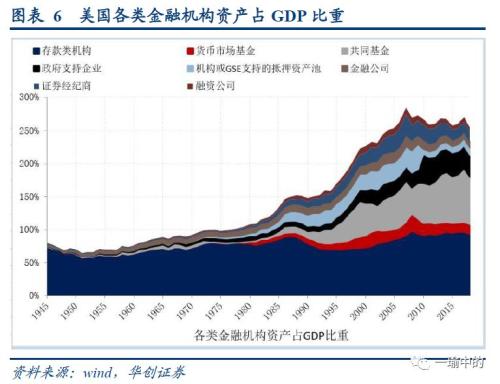

对于金融部门而言,整体杠杆回落明显,且银行、货币基金、抵押资产池、证券经纪商等都是相对GDP增速回落的,仅有共同基金规模大幅扩张,占到金融部门资产总量的三分之一左右。因此结合居民部门的健康情况,我们可知,“居民杠杆爆掉→地产暴跌→抵押缩水→银行破产”链条的风险系数较低,共同基金的交易波动更加值得关注。

( s: h5 @. R1 j+ M

1 U0 G% Q- D* R, @* ~& v7 H c

# o. }- x0 B& {8 f

# o. }- x0 B& {8 f

因此结论如下:美国居民部门目前尚看不到爆发大风险的基础,公共部门债务虽极端高但没有必须爆发风险的导火索,只有企业部门风险有些担忧且与金融市场联动紧密,更值得关注的风险链条是:资产价格波动→共同基金的交易抛售→企业信用收缩。$ r& F" B! P: y* z+ K4 H7 U& r

二

1 w j& A- U, Y5 e& }) K 其次,美股还有多少跌幅?哪些重要信号需要跟踪?- t$ `! p# q4 |2 ]/ q% U

触发股市波动有很多第一层次理由包括:美联储货币紧缩、商品价格飙升、战争、估值泡沫、主权违约、事件触发等。这些第一层次的理由会有非常多,理论上讲无法穷尽,每一次都不尽相同,影响因素有千千万,短期市场快速调整下,挨个穷尽分析反而会有过多的噪音,但无论什么因素,包括此次疫情也一样,最终都会通过情绪与交易传导到金融市场中,通过各种渠道收口定价到几个核心指标上,因此,我们在分析上要去噪音,将分析收敛到第二层次的“指标”上。

6 ^- E/ ~3 d3 z% c) X% H* a- P 第二层次包括三个指标:股价和盈利的长期回归、ERP指标、国债利率10y-2y期限溢价。 S ^2 r( X4 y" E

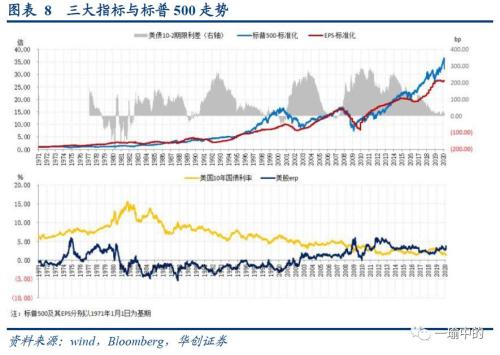

(一)股价和盈利的长期回归:美股如果回吐相对盈利的全部泡沫,还需跌10%

! {/ Y+ r! Q% N9 H% k/ |. W 从美股自身长周期的根本定价来看,其股价跟随盈利存在长周期回归效应,超涨总是要还的。可以从图中清晰的看到1971年以来,股价基本是跟随其盈利增长的,出现明显超涨的时候一般也都触发了相应的泡沫破裂进行回归。以2014年为起点,目前美股存在明显的相对盈利超涨,且2018年第一次回归时跌幅下限基本对应盈利水平,因此如果按照回归历史盈利是底部而言,美股可能还有10%左右的跌幅。如果美股盈利因为疫情在2020年进一步恶化,那么存在跌幅突破10%的可能,同样反之,如果疫情在未来两周快速得到控制,并没有过度扩散影响经济,美股盈利冲击有限,那么跌幅大体可控。但遗憾的是,该指标并不能给出“跌多久”这个时间维度。6 o2 X) ]5 O7 {; t9 ^5 P6 p# {

(二)ERP指标:美股相对美债的长期吸引力仍在' x2 ^3 T- @% U4 b- b4 f. ?- E

ERP指标衡量的是美股与美债的大类资产配置相对吸引力。87年股灾和2000年股灾除了美股本身相对盈利超涨的基础,还都面临着大类资产配置指标的恶化,利率陡升,相对债市的吸引力陡降,风险资产相对无风险资产的风险补偿快速回落,但是本次的背景是美债利率本身就在历史低位,美股虽然超涨,但其相对债市的吸引力仍然是历史高位水平,因此美股相对美债的长周期吸引力仍在,这一点长期配置基本面并没有恶化。

# X' L( j3 g$ E, \. b+ y* B (三)国债利率10y-2y期限溢价:对于经济基本面的担忧正在临界的边缘

# b2 E! w+ G. f+ B6 y) R 10y-2y期限溢价衡量的更多的是对于基本面的担忧,随着美国整体杠杆幅度提升,该指标在90年代后越来越有效。几次美股大顶点对应的期限利差倒挂至少30个bp,2000年互联网泡沫股市顶点对应期限倒挂40-50bp;2007年次贷危机股市顶点对应期限倒挂40bp。目前期限利差仅有微正的10BP左右,且2019年出现过短暂的倒挂,美联储立即扩表降息给予修复,表明大家对于未来经济的担忧已经在临界的边缘,叠加疫情的发酵,该指标可能有倒挂风险。9 g0 E0 r( z9 V

(四)当下的美股有自我强化的加速器:量化交易占比高达50-60%

, w% h" y( J; D% P* z5 y 过去是人占主导,现在是机器主导,机器的想法具有雷同性更易放大波动。量化交易占比历史高位:根据咨询机构Tabb Group数据,2017年上半年,量化对冲基金已达成美股近三分之一的股票交易量(27%),首次超过了其他对冲基金(22%)、传统资产管理公司(18.6%)以及银行交易等其他类型的机构投资者,而现在这个数值已经达到了50-60%左右。量化对冲策略由于存在相似性与一定程度的机械性,在发生市场调整时,量化对冲策略出现了放大波动与对主动策略的明显挤出,短期内是“机器”相对“人”的主导。; w8 R& i! l, E3 A* W

3 k/ I) H7 f6 S

' G, j3 o: E5 p, x4 G$ \! c

' G, j3 o: E5 p, x4 G$ \! c

综上,我们可以知道,2018年、2019年初两次暴跌更类似于纯粹的大类资产配置调整,我们看到的是指标背景是美股小幅超涨盈利同时美债利率上行,ERP快速回落,但10y-2y期限溢价维持30-80bp正区间,对经济虽有下行担心但距离衰退危机尚远。* y" {* I; Q/ N% M) A

本次暴跌与2018、2019年初的两次明显不同,美股相对盈利出现了极度超涨,泡沫幅度仅次于2000年,虽然大类资产配置吸引力仍在,但对于经济衰退担忧已在边,疫情与桑德斯政见加速了这种担忧。假设2020年美股每股盈利0增长,那么标普500指数还有10%左右的跌幅才能完成泡沫消化,如果疫情发酵使得经济衰退风险增加,每股盈利更差,考虑到量化交易的自我螺旋强化,跌幅和持续时间都可能加大,这些指标是帮我们跟踪第一层次宏观事件落到金融定价上的重要信号——指标包括:每股盈利能否平稳、10y-2y是否倒挂、ERP是否快速回落。6 R+ `8 M( R$ k# L4 y3 W1 ?' B

5 v% ]9 k; o% n' U- g. x

; W* z+ |8 I5 _/ J

; W* z+ |8 I5 _/ J

三

; n* v: D' W" h+ `: ` 再次,美债如何看?迎接破1%的新时代?

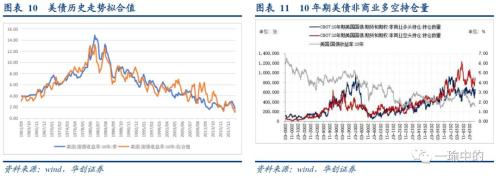

L3 M8 G! t4 B5 C% } 从基本面定价模型看,有破1%的可能。我们可以做一个大概的情形预判,以美债三因素模型(GDP增速替代实际利率、CPI替代通胀预期、AMCTP替代风险偏好)为分析框架,我们假设了乐观、中性、悲观、最悲观四种情形,测算了2020Q1可能的美债收益率运行区间。可以看到若疫情继续发酵,美国一季度GDP增速掉至1.7%-1.9%,CPI在2.0-2.2%,风险偏好没有进一步恶化维持现在位置,那么美债收益率的基本面定价中枢应当在1%-1.4%区间,如果考虑经济冲击和风险偏好进一步恶化,存在破1%的可能性。

; \" ], H3 S5 V5 V 从交易盘面看,目前也有多头继续加码的子弹空间。目前期货交易的盘面还没有过度极端化,多头持仓量仅有2008年期间峰值的60%左右,而空头已高于2004-2005年经济最过热时期的高位,也就意味着从交易盘面而言,空头平仓、与多头加码都还有空间,因此如果情绪发酵,交易层面是有子弹的。* r7 U' j+ a. i

从货币政策看,三月FOMC降息几成定局。三月降息概率在一周之内从10%左右陡升至100%,2月28日鲍威尔发表声明,表示“美国经济基本面依然强劲,但疫情对经济活动造成了不断演变的风险;美联储正在密切关注事态发展,并将采取适当行动支持经济”,声明发布后市场对三月降息50bp的预期提升至95%左右。金融市场预期对美联储已经形成了“软绑架”事实,三月降息几成定局。考虑到美国名义政策空间有限,3月大概率将是一次鹰式降息,避免市场降息预期发酵过于抢跑。1 ]4 s( V9 B: }" _2 z

综上,美债一季度基本面定价中枢在1%-1.4%区间,但考虑到交易子弹空间仍充裕,有可能在情绪发酵下短期震荡突破1%,但能否维持住在1%以下,需要基本面的进一步明朗(疫情对经济的冲击、通胀的回落等)。

9 x1 u5 c# m+ ?) p( g& S$ ^

5 p; v4 e* ?& W; f) x$ d2 p

8 L, e) D L# A 1 }/ S8 m6 M0 e7 I: a; B( q

' B3 y! F d/ d3 E4 C! u5 f

' B3 y! F d/ d3 E4 C! u5 f

四

# \ `# r1 k5 ]+ u F9 r 最后,对中国资产的影响?

9 _0 s3 T7 ^2 v8 w4 X( Y 对国内权益而言,在全球风险偏好剧烈回落的背景下,难以独善其身,波动性主要来自海外的传染,也增加了海外疫情发酵对中国经济疫情后修复的担忧,但由于我国疫情先发+资产价格先调+货币政策调整灵活,虽然A股在全球角度是风险资产的属性,但这次跌幅大概率会小于美股。

' l! \' b+ E9 J/ ]. B2 H: t* M$ k 对国内债市而言,经济开始明确抢工等高频动能修复之前,美债利率陡降,拉高中美息差到160bp,同时国内还有增量货币政策动作可以期待,给予了利率债和高收益的波段做多空间,10y境内国债有望冲击2.6%低点,但低等级信用危险系数仍高。# M& N% C( S- D2 u; N4 k* Q1 f

对于汇率而言,外部来看,美元短期破100担忧解除重回弱趋势;内部来看,虽然一季度国内GDP陡降,商品顺差有所缩窄或金融账户有所流出的担忧,但暂停出境游给予了跨境资本流动一个4000亿左右的缓冲池(中国每季度服务逆差800亿美金,旅行逆差占比8成达600亿美金左右,等同于约4000亿人民币),因此一季度汇率的跨境资本流动基本面反而是稳健的,汇率无贬值之忧,但经济受损背景下,决策层或也难容忍大幅度升值,整体平稳波动在6.9-7区间为主。! r ?" i" t; ?8 Y. ~) I: d' p

本文转载自“一瑜中的”,本文由平台/作者授权金融界网站发布,未经授权,请勿转载。如果您有干货观点或文章,愿意为广大投资者提供最权威最专业的参考意见。无论您是权威专家、财经评论家还是智库机构,我们都欢迎您积极踊跃投稿,入驻金融界网站名家专栏。

8 F# U6 m. `! k7 s7 B( ~

|

|