|

|

发表于 2020-6-4 23:51:51

|

发表于 2020-6-4 23:51:51

|未经授权,严禁转载,违者必究...

|

显示全部楼层

|阅读模式

| 债市行情 央行出手宽信用 债市牛熊转换——6月初债市下跌点评:重要提示:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过本微信订阅号发布的观点和信息仅供海通证券(行情600837,诊股)(港股06837)的专业投资者参考,完整的投资观点应以海通证券研究所发布的完整报告为准。若您并非海通证券客户中的专业投资者,为控制投资风险,请取消订阅、接收 |

; P; y4 W( D' l0 R

8 V8 M' w$ c) c9 W9 [ 重要提示:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过本微信订阅号发布的观点和信息仅供海通证券(行情600837,

/ I2 [: B" f2 l" `/ h4 f[color=]诊股8 m7 j& Z& F( U0 B( X

)(港股06837)的专业投资者参考,完整的投资观点应以海通证券研究所发布的完整报告为准。若您并非海通证券客户中的专业投资者,为控制投资风险,请取消订阅、接收或使用本订阅号中的任何信息。本订阅号难以设置访问权限,若给您造成不便,敬请谅解。我司不会因为关注、收到或阅读本订阅号推送内容而视相关人员为客户;市场有风险,投资需谨慎。

o" C' n9 u% `% D; f; X4 h6 N& F $ K* c: g x" O+ X6 R4 X: D

* f, F0 e' D8 D% }# ` 央行出手宽信用,债市牛熊转换( p" }; U6 o9 ]

——6月初债市下跌点评

: P& L) {; g6 G8 u. t (海通固收姜珮珊)9 U) p* ]( u% N$ @& }; w9 Z

概要

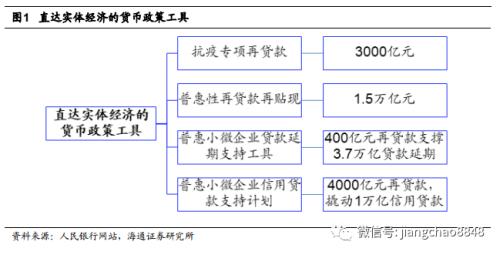

' q1 N0 U5 m; S5 @$ E2 Q4 c[U] 央行出手宽信用,债市大幅下跌。6月1日央行等多部委发布三份文件,主要内容包括:第一,延长还本付息政策,设立贷款延期支持工具,用400亿再贷款撬动3.7万亿本金;第二,提高信用贷款比重,设立信用贷款支持计划,用4000亿元再贷款撬动1万亿信用贷款;第三,银行贷款不出表,央行不承担信用风险;第四,普惠小微贷款增量降价;第五,支持大企业发债融资,引导信贷资源从大企业转向小微企业,从地产平台转向实体经济。央行新创设两个直达实体经济的货币政策工具,通过SPV向银行提供资金用于普惠小微企业信用贷款和延期贷款,相当于绕开宽货币直接宽信用。受此影响6月2日债市大跌,关键期限国债和国开债收益率平均上行11BP和16BP,其中3年和5年期国开债收益率大幅上行36BP和19BP。 货币不至于转向,但已边际收紧,资金中枢抬升。央行在新闻发布会上称,两项新的政策工具和现有的货币政策工具、降息降准政策工具并不矛盾,为了减小3.7万亿延期贷款对银行流动性的影响,央行将通过货币市场等方式保持银行流动性的合理充裕,但也要求金融机构防范资金空转套利风险。当前债市杠杆率并不高,再加上资金中枢抬升,5月非银杠杆也有所回落,其中广义基金和保险的杠杆率均位于近几年同期低位,但券商杠杆回升至近四年同期新高。我们认为,在央行推动宽信用的过程中,货币政策不至于立刻转向紧缩,但为了防止资金空转和套利,也需要边际收紧,将资金中枢向上抬升并接近政策利率。18年1月本轮牛市开启至疫情爆发前央行7天回购利率与R007利差均值为30BP,这意味着央行不降低逆回购利率的情况下,R007货币利率中枢有望回归至1.9%左右,较5月均值抬升28BP。 宽货币宽信用,债市趋于震荡。我们在5月10日《债市牛熊转换,短债优于中长债(从19年上市银行年报看LPR)》报告中明确提出5月债市处于牛市和熊市的转换期,并在5月24日《政府工作报告对债市的影响》中分析到债市正在向宽货币宽信用过渡,宽信用下,宽松对债市难言利好,长端利率较难破前低。从货币-信用的政策组合来看,宽货币紧信用意味着利率债迎来大牛市,而宽货币宽信用的组合下,利率债趋于震荡。3月以来社融信贷增速明显回升,债市走向宽货币宽信用时期,利率趋于震荡。 债市处于牛熊转换期,长端利率较难突破4月低点,建议防范风险为主。一是基本面对债市利好渐消,5月以来供需两端均继续改善,领先指标社融信贷持续超增,PPI同比将见底,长期通胀风险抬升。二是6月供需格局并未明显改善,6月政府债券供给量为年内次高,资金利率中枢抬升影响非银债券需求。三是社融-M2增速差或将于4月见底,预示后续债牛渐入尾声。四是三个牛尾高频信号中,有两个已触及前高(30年国债成交量占比和R001成交量占比)。 若十年国债利率突破2.9%~3.0%、十年国开利率突破3.2%~3.3%则有一定吸引力。从贷款比价角度来看,十年期国债利率中枢为3.0~3.1%,十年国开利率中枢3.3%~3.4%。从期限利差角度看,我们预计R007短期利率中枢在1.9%左右,对应5年国开利率中枢2.92%、10年国开中枢3.21%,对应10年国债中枢2.91%。6 _3 S* x6 S& }$ S3 K7 g

[/U] 第一,央行出手宽信用,债市大幅下跌

# E: c5 W; S% X `7 x 央行等多部委6月1日印发《关于进一步强化中小微企业金融服务的指导意见》,以及《关于加大小微企业信用贷款支持力度的通知》和《关于进一步对中小微企业贷款实施阶段性延期还本付息的通知》。主要内容包括:5 J& l% t2 `. M: {1 `

1.延长还本付息政策,出台贷款延期支持工具,400亿元再贷款撬动3.7万亿本金。一是将中小微企业贷款延期还本付息政策再延长至2021年3月31日,预计可覆盖普惠小微企业贷款本金约7万亿元。二是设立普惠小微企业贷款延期支持工具,提供400亿元再贷款资金,通过特定目的工具(SPV)与地方法人银行签订利率互换协议的方式,向地方法人银行提供激励,预计可以支持延期贷款本金约3.7万亿元。

2 o% u6 X; o' F 2.提高信用贷款比重,设立信用贷款支持计划,4000亿元再贷款撬动1万亿信用贷款。央行指出目前中小银行发放信用贷款的占比只有8%左右,为了提高信用贷款比重,设立普惠小微企业信用贷款支持计划。央行向SPV提供4000亿再贷款资金,SPV和符合条件的地方法人银行签订合同,从6月起按季度购买地方商业银行发放贷款的40%,资金期限是一年,贷款期限不少于6个月,可带动新发放普惠小微企业信用贷款约1万亿元(去年3000多亿)。这相当于央行向银行发放的小微信用贷款的40%提供了零成本的资金。' W% H; P7 ^' ]* t

3.银行贷款不出表,央行不承担信用风险。央行通过创新货币政策工具对金融机构行为进行激励,但不直接给企业提供资金,企业支付的利息归放贷银行所有,同时信贷风险也由银行承担,在合同到期以后地方的商业银行再向SPV购回40%的贷款。

: S' n, u9 e3 c+ v% I& z$ u1 P 4.普惠小微贷款增量降价。要求五家大型国有商业银行普惠型小微企业贷款增速高于40%,全国性商业银行内部转移定价优惠力度不低于50个基点,政策性银行要把3500亿的专项信贷额度落实到位。: S$ R$ R8 v# j+ U |: y

5.支持大企业发债融资,引导信贷资源从大企业转向小微企业,从地产平台转向实体经济。央行指出,金融机构要提高政治站位,转变经营理念,把经营重心和信贷资源从偏好房地产、地方政府融资平台,转移到中小微企业等实体经济领域;要引导公司信用类债券净融资比上年多增1万亿元,支持大型企业更多发债融资,释放信贷资源用于支持小微企业贷款;支持金融机构发行小微企业专项金融债券3000亿元。7 g! ]* I: _& O8 m. I" D

& f/ w& w! v: H0 `

! Z, `( O* M! J 央行新创设两个直达实体经济的货币政策工具,通过SPV向银行提供资金用于普惠小微企业信用贷款和延期贷款,相当于绕开宽货币直接宽信用。

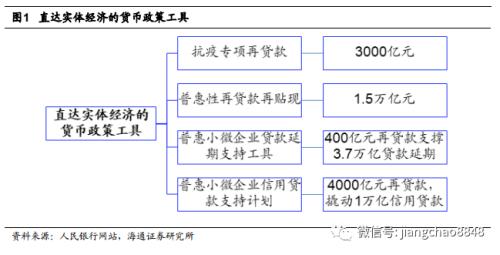

6 N* K/ P$ R4 g; V9 L 受此影响6月2日债市大跌,关键期限国债和国开债收益率平均上行11BP和16BP,纷纷回到了3月下旬降IOER以前的利率水平。其中1-5年期债券跌幅最大,3年和5年期国开债收益率大幅上行36BP和19BP。

, [& m; M9 _2 a4 A. a

; \* c9 w4 r+ A, z- j$ z/ _/ r% s

, y; E; ^3 w; M" n" [0 G

, y; E; ^3 w; M" n" [0 G

第二,货币不至于转向,但已边际收紧,资金中枢抬升 a7 J# t7 [! m' g8 P/ O

央行在6月2日的新闻发布会上称,两项新的政策工具和现有的货币政策工具、降息降准政策工具并不矛盾,无论从性质上和规模上都谈不上量化宽松,中国的货币政策工具的空间还是有的;3.7万亿延期贷款量很大,短期对银行的流动性可能产生一定的影响,人民银行将通过货币市场或其他方式保持银行流动性的合理充裕,但也要求金融机构在这个过程中要防范资金的空转和套利风险。

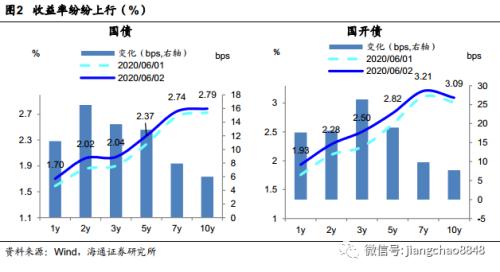

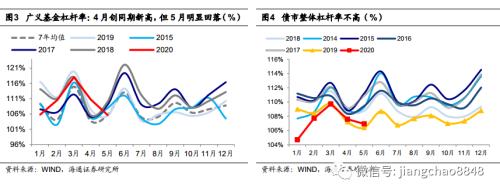

& a* d4 V3 H# X7 U; R+ v! W: d+ [ 此前政府工作报告同样强调要防止资金空转,央行金融市场司副司长马贱阳也提示了债市杠杆率上升的风险。当前债市杠杆水平如何?从债市整体杠杆率来看,由于银行未明显加杠杆,债市杠杆率并不高,但非银杠杆有所抬升。但随着5月资金中枢抬升,非银杠杆也有所回落。广义基金杠杆率在4月创2013年以来同期新高,但5月环比回落5个百分点、位于近6年历史次低位;保险杠杆也继续回落,但券商杠杆同比继续回升至近四年同期新高。而从每日高频数据看,4月以来R001成交量不断突破历史新高,R001成交量占比(20日MA)在4月下旬与12年牛尾高点相当,但5月以来明显回落。9 d" w: e M/ K! ?: e+ E

我们认为,在央行推动宽信用的过程中,货币政策不至于立刻转向紧缩,但为了防止资金空转和套利,也需要边际收紧,将资金中枢向上抬升并接近政策利率。目前7天逆回购政策利率为2.20%,18年本轮牛市开启至疫情爆发前,央行7天回购利率与R007利差均值为30BP,这意味着央行不降低逆回购利率的情况下,R007货币利率中枢有望回归至1.9%左右。R0071.9%的水平将较4月均值抬升33BP,较5月均值抬升28BP。 V2 f$ B' ^2 T2 H6 ]

) i$ I/ c) ]& z$ A+ j: c

8 @; X) a7 ?) e% U+ _ 第三,宽货币宽信用,债市趋于震荡7 s9 ?% |) Q) M4 [) f

我们在5月10日《债市牛熊转换,短债优于中长债(从19年上市银行年报看LPR)》报告中明确提出,5月债市处于牛市和熊市的转换期,基本面、供需等因素制约长端利率下行,因此短债优于中长债。并在5月24日《政府工作报告对债市的影响》中分析到:当前债市正在向宽货币宽信用过渡,宽信用下,宽松对债市难言利好,长端利率较难突破前低。, R4 T$ K2 M7 p" L8 s* C: V

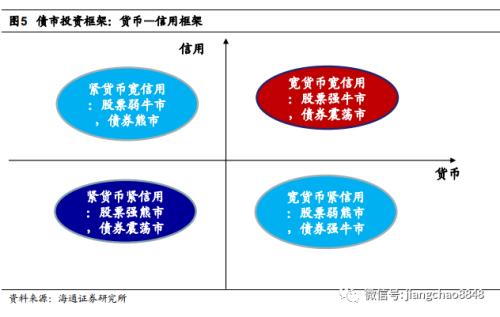

从货币-信用的政策组合来看,宽货币紧信用意味着利率债迎来大牛市(如18年),而宽货币宽信用的组合下,利率债趋于震荡。3月以来,社融信贷增速明显回升,这意味着债市走向宽货币宽信用时期,利率趋于震荡。

5 q ~! Y: k5 }

! j3 X! R9 m0 @ ]2 y) t

! S4 y/ d( z3 G# p* ` 第四,债市处于牛熊转换期

$ ^8 T, c! D' x; ^ ]( ] 基本面对债市利好渐消。5月以来供需两端均继续改善,发电耗煤增速大幅回升转正,主要行业开工率普遍上行,35城地产销量降幅继续收窄,乘用车批零增速较4月一升一降。从GDP领先指标社融来看,社融信贷持续超增,预示2季度以后的经济增速有望缓慢回升。从通胀来看,虽然前期油价暴跌、供给修复快于需求使得PPI位于通缩区间,但PPI同比低点或在4-5月而后降幅收窄。长期来看,新冠疫情爆发以来全球放水幅度前所未有、美欧金融监管放松、逆全球化风声再起,长期通胀风险抬升。3 _3 `, n- y( j! B

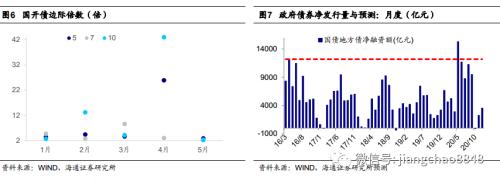

6月供需格局并未明显改善。从供需来看,5月中长期债券需求转弱,仅超长期债券需求旺盛,我们预计6月政府债券供给量为年内次高,银行、保险等配置户的政府债券配债需求会对政策性金融债形成挤出效应,资金利率中枢抬升制约债市杠杆率攀升,进而影响非银债券需求。

* A0 Y7 ?3 ~7 [8 f5 q

5 V# ]) c% E% i; _* U

4 H- g( o. ~0 ]/ h' F. b& V N 社融-M2增速见底预示债牛尾部。从广义资金供求来看,社融-M2增速一定程度可以代表资金供需缺口,且自2011年以来领先债市拐点,例如,12年5月社融-M2增速差见底,领先债牛结束2个月;15年7月该指标见底,领先债牛结束13个月;18年12月该指标阶段性见底,领先债市阶段性调整2个月;我们预计社融-M2增速差将于4月见底,预示后续债牛渐入尾声。& Y. `; E. u3 D% i& l

三个牛尾高频信号中,有两个已触及前高。从债市牛转熊的三个领先信号来看,隐含税率还较为安全(5月下旬压缩至9.4%,创19年2月以来新低),但30年国债成交量占比在4月中上旬突破历史新高,R001成交量占比(20日MA)在4月下旬升至89%,与12年牛尾高点相当。

( N0 s2 |% k3 @4 s! a

- M# F. \2 w& b. j3 \2 H

- U* N2 q& e" S& X& f+ Y% T

- U* N2 q& e" S& X& f+ Y% T

第五,利率调整到什么位置明显有吸引力?

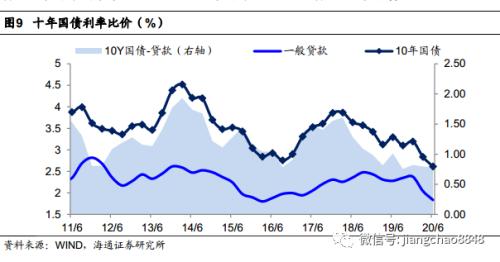

: \+ y* [ ~, T3 v* U8 o 从贷款比价角度来看,1季度一般贷款利率5.48%、较19年4季度下行26BP,假设2季度下浮20~30BP,扣除税收和资本占用后的利率是1.8~1.9%。近十年10Y国债与贷款利率的平均利差为120BP,则意味着十年期国债利率中枢为3.0~3.1%,十年国开利率中枢3.3%~3.4%。

/ D& J- C& A- z, E! C1 A2 ] \4 X% Z 从期限利差角度看,我们预计R007短期利率中枢在1.9%左右,2002年以来,5年国开与R007利差中位数102BP,10年-5年国开利差中位数29BP,则对应5年国开利率中枢2.92%、10年国开3.21%,对应10年国债2.91%。

7 W3 f* Z- H( `9 X6 O 总结而言,我们依然认为当前债市处于牛市和熊市的转换期,因此长端利率较难突破4月低点,建议防范风险为主。若十年国债利率突破2.9%~3.0%、十年国开利率突破3.2%~3.3%则有一定吸引力。1 _. @8 C" J* R7 u0 x

5 y8 ^0 ^( j+ h: ^0 J8 A

|

|