|

|

发表于 2020-7-2 11:11:03

|

发表于 2020-7-2 11:11:03

|未经授权,严禁转载,违者必究...

|

显示全部楼层

|阅读模式

| 以史为鉴 可以知兴替意思 以史为鉴 可知兴替——复盘债市牛转熊过程中的利率波动:以史为鉴,可知兴替 ——复盘债市牛转熊过程中的利率波动 (海通固收 姜珮珊) 概要 我们在5月10日报告中明确提出,当前债市处于牛市和熊市的转换期,短债优于中长债。4月末以来债市持续下跌,且跌幅较大。本次专题我们总结债市牛转熊过程中的调整规律,看看对本轮债市调整有何启示。 债市牛转熊过程中 |

; d, k u* L/ |% i

! [( r1 e$ B# c9 E$ Q& s' N p9 r- x8 F- x* v- c; W

1 J5 s, b* w" ? 以史为鉴,可知兴替

4 {- V n7 D5 | ——复盘债市牛转熊过程中的利率波动

# c3 d7 O; N! g (海通固收 姜珮珊)6 M4 d9 }1 X0 ~$ `2 N( _

概要4 r7 q: u! j% q, X

[U] 我们在5月10日报告中明确提出,当前债市处于牛市和熊市的转换期,短债优于中长债。4月末以来债市持续下跌,且跌幅较大。本次专题我们总结债市牛转熊过程中的调整规律,看看对本轮债市调整有何启示。 债市牛转熊过程中的利率波动 如果按照收益率顶点和低点来划分债市牛熊,2003年至今,我国债市已经有6轮牛市、6轮熊市、3轮震荡市。牛市平均持续时间接近1年零4个月,利率平均下行150BP;熊市平均持续时间接近1年零2个月,利率平均上行154BP;震荡市平均持续时间近9个月,利率平均上行4BP。2018年以前共有五次牛熊转换,分别是在2005年、2008-2009年、2010年、2012年、2015-2016年。

+ q: @+ E [2 { E* r% N5 D[/U]& e9 D( R0 I# [( H

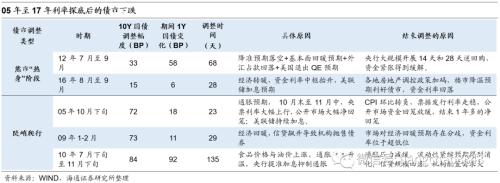

[U] 从2005-2016年五次牛熊转换中的债市调整来看,牛转熊过程中的债市下跌可以分为两个阶段: 第一阶段是牛尾利率探底前的调整。调整幅度相对较小,均在20-40BP左右,但调整时间长短不一。若是经济回暖预期,则会调整超过3个月,如果是资金面、供给等因素则调整时间在1个月左右。债市调整结束的原因往往来自于此前调整因素的“证伪”,包括通胀再度回落、基本面下行、货币继续宽松,当然也有避险情绪发酵、海外联动等短期利好因素。 第二阶段是利率探底后债市以不同姿势“熊”起。债市转熊主要有两种“姿势”,一是因经济转暖和资金面偏紧的小幅度调整,可以看作是熊市的“热身”阶段。例如,16年8月至9月经济转暖,央行“锁短放长”,提高货币市场利率中枢,10Y国债收益率在一个月左右调整15BP。 二是经济过热、通胀持续升温,央行采取紧缩性货币政策导致的大跌,调整幅度均超过70BP,10Y国债收益率陡峭爬行进入熊市。如05年10月通胀预期加强,央行引导央票利率大幅上行、大规模净回笼资金,叠加美联储持续加息,10Y国债收益率两个月爬升72BP。10年7月至11月,通胀持续回升,央行多次提准加息以抑制通胀,债市持续下跌四个多月,长端利率上行84BP。 展望:牛市已过,谨慎参与 18年以来的债券大牛市,长端利率低点可能就是4月的2.48%。首先,随着社融信贷持续大增、基建地产发力以及消费逐渐修复,我们预计实际与名义GDP低点已过并将逐季修复。其次,随着基本面改善和“金融风险苗头隐现”,货币政策重心开始向防风险倾斜,货币最宽松的时期已过。最后,从债市领先指标看,社融-M2增速差在5月见底回升,三个牛尾高频信号中有两个在一季度末和二季度初已触及前高。 但牛熊拉锯中也有交易性机会,而且从历史来看本轮债市下跌时长和(港股00001)下跌幅度均不低。4月8日至6月下旬,十年国债上行43BP、幅度高于12年和16年牛转熊时期,下跌时长超过75天、在历史上6次牛转熊过程中位列第三。此外,在没有央行加息提准(如05年和10年)的背景下,本次短端利率调整幅度已经位列第一、1Y国债收益率大幅上行94BP。展望7月债市,资金利率跨过半年末将季节性回落,债市持续调整、市场开始关注短期利率顶部。因此,虽然我们认为本轮债牛长端利率低点已过,但也有阶段性交易机会,十年国债收益率突破我们给出的短期上限2.9%~3.0%后可适当关注机会,但利率下行空间不可高估。, ?: ], R" Z1 |- q5 w1 d

[/U] ------------------------------------

. K: ?* B( l5 d. a 我们在5月10日《债市牛熊转换,短债优于中长债(从19年上市银行年报看LPR)》报告中明确提出,当前债市处于牛市和熊市的转换期,短债优于中长债。4月末以来债市持续下跌,且跌幅较大。本次专题我们总结债市牛转熊过程中的债市调整情规律,看看对本轮债市调整有何启示。

. |" u1 k% i: K( ] 1.历年债市牛熊市总结

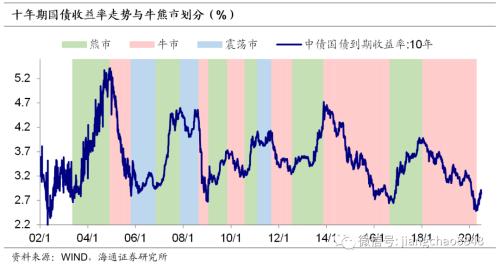

/ P1 @& [; @; E, B$ W, o 如果按照收益率顶点和低点来划分债市牛熊,2003年至今,我国债市已经有6轮牛市、6轮熊市、3轮震荡市。牛市平均持续时间接近1年零4个月(474天),利率平均下行150BP;熊市平均持续时间接近1年零2个月(415天),利率平均上行154BP;震荡市平均持续时间接近9个月(279天),利率平均上行4BP。

0 F) j0 B; g# ^" X$ D 本期专题我们分析2005年、2008-2009年、2010年、2012年、2015-2016年五次牛熊转换中的债市调整。* R: y s* Y$ u

$ w0 I6 o% g6 N- m* y. j% x0 |; ]

9 P2 v2 C) z/ ~& c8 l, i4 S+ q

9 P2 v2 C) z/ ~& c8 l, i4 S+ q

2.债市牛转熊过程中的利率波动

$ Q4 ^) d. p/ h& R8 T [$ Q+ { 2.1 2005年牛熊转换中的调整

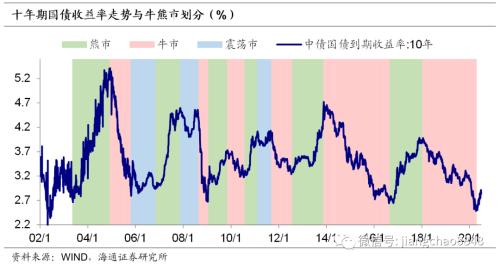

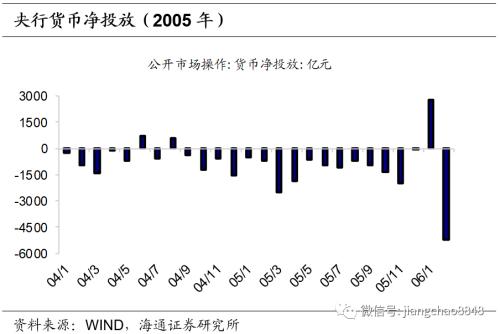

% x: E$ [ n/ {" e5 z5 y W0 B* z 05年7月短暂2周的调整,主因资金面收紧、经济数据超预期。7月14日至7月27日两周的债市调整短暂而急促,十年国债收益率上行36BP到3.56%。二季度经济数据出炉,其中GDP同比增长9.5%,上半年规模以上工业增加值同比增长19.1%。央行在此期间通过公开市场操作回笼资金,启动6个月正回购,虽然央票发行在减量的同时也略微降利,但R007低位缓慢上行7BP。此外,虽然央行于21日宣布人民币“汇改”带来人民币升值预期,利好债市,但由于存在诸多不确定性因素,市场还未完全消化。而南京城市商业银行27日宣布暂停双边报价业务,推升27日10Y国债收益率达到3.56%。7月底,随着资金利率下行,市场消化人民币升值对债市的利好,债市开始上涨。

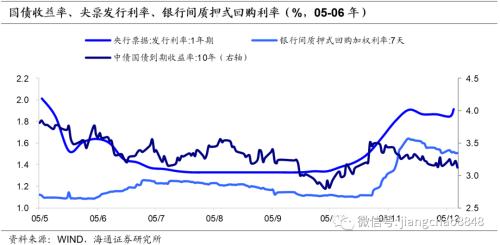

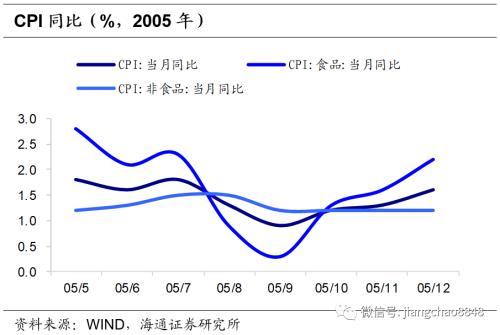

1 _- h% K* v2 D; l8 r9 _; { 05年8月因CPI超预期持续一个月的调整。8月4日至9月5日,十年国债收益率上行41BP到3.56%。一方面,2005年7月CPI同比增长1.8%,超出市场预期,而8月国际油价飙升,通胀压力加强。另一方面,美联储决定加息25BP并表明渐进加息意图,美国国债利率上行。因此通胀压力叠加美国加息导致我国债市利率爬升。9月初,流动性保持宽裕的情况下,市场预期CPI回落,利率再度下行,十年国债收益率最低下探到2.79%、也是这一轮牛市的利率低点。6 V2 T2 T% i" I) f% J+ T8 p8 M

2 d3 z: B3 T9 w* d

8 z8 P4 q4 V3 Y. W& l6 d

8 z8 P4 q4 V3 Y. W& l6 d

10月下旬货币政策转向,债市急跌。10月下旬至11月中,央行表达对低利率的担忧,并引导央票利率大幅上行,公开市场加大净回笼力度。10月CPI同比小幅反弹至1.2%,通胀预期增强。加上资金面趋紧、美国持续加息等因素的影响,10Y国债收益率快速调整,23天调整了72BP。而后票据发行利率走稳、CPI环比转负、公开市场资金回笼放缓,结束了1年多的净回笼,05年11月下旬到06年2月利率又开始快速下行66BP,但依然高出05年2.79%低点6BP。7 o: Q" v5 f0 {

/ g3 [7 ]" s3 K

$ R0 v9 ]. `! q$ [

$ R0 v9 ]. `! q$ [

6 J6 r# U7 O+ ?/ x# h/ t6 h* s

9 ]% V8 {) g- `+ H" v+ G6 g0 e3 y

9 ]% V8 {) g- `+ H" v+ G6 g0 e3 y

2.2 2008-2009年的小幅调整

' B; o# N: p4 E% b 08年11月中旬因降息预期“落空”和国开债流标的短暂调整。11月13日至11月25日债市调整两周左右,10Y国债收益率从2.86%上行31BP至3.17%。调整主要原因包括:第一,前期宽松预期下利率大幅下行,市场预期央行将继续降息,但央行并未降息。第二,11月债市供给加速,原计划招标总额为591.8亿元的10年期国开债超市场预期流标,认购倍数仅为0.45倍、利率较上期大幅上升57BP至3.42%,市场信心受到影响。第三,部分机构获利了结,债市短期调整。此后债市随央行降息以及股市转暖等因素交叉影响而持续震荡下行,十年期国债收益率最低降至09年1月的2.67%、也是这一轮牛市的利率低点。4 B! m# L+ ^" b" o8 w2 W! H5 n0 M5 R

' v- _$ x9 S1 ~5 H

2 P2 l% Y( {2 A. Q; }( ?( r

: N$ g2 `3 |5 O8 x3 G: l" N

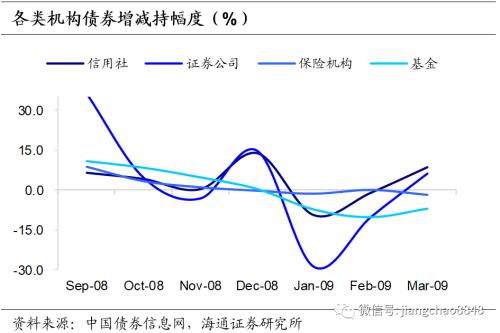

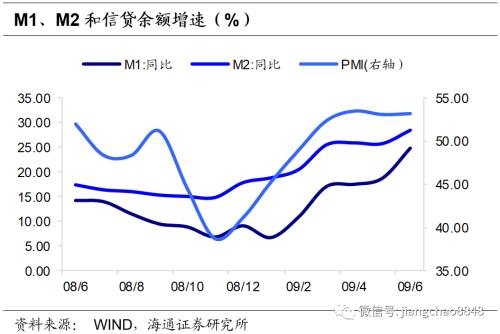

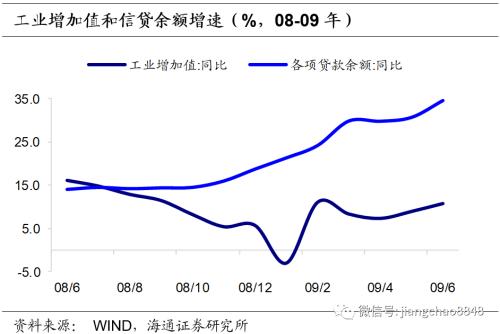

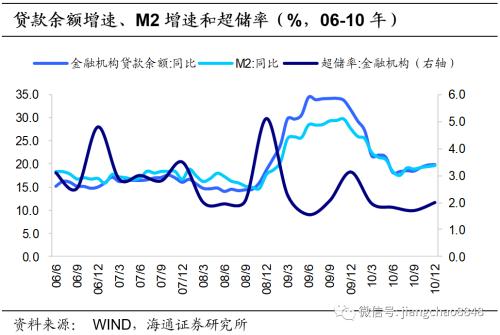

0 p+ {% @. Q Y4 K* r' I/ Y2 ] 09年初,经济出现回暖迹象,10Y国债收益率一个月内调整73BP,从本轮牛市最低点2.67%上升至3.4%。从基本面来看,虽然当时CPI、PPI和工业增加值增速低位徘徊,但信贷、M2、PMI等数据强劲,其中信贷/M2增速从08年11月的16.0%/14.8%跳升至12月的18.8%/17.8%、并在09年1月继续大幅反弹至21.3%/18.8%。从机构配置行为来看,信贷飙升导致机构抛售债券,证券公司、信用社和基金1月减持幅度较大,分别为28.66%、9.52%和7.42%。

4 u- ?: u% n# A& X, [* l 到了09年2月上旬,通胀开始回落,2月CPI同比首次出现负增长、PPI降幅进一步扩大,但信贷增速继续飙升,市场对经济回暖产生分歧,再加上资金利率持续位于低位(R007持续在1%以下),债市结束调整,国债收益率一周内迅速下行27BP至3.13%,最后步入短期震荡。: H& q6 m7 l* ~9 G- O

* }3 q0 K* C/ H' q# v+ B5 h6 B( Q

1 l6 a0 s# N, `& _& W6 T* d2 `0 ] 0 R- ?+ r+ ]5 H8 e" i) U

$ l) d- V5 _6 t/ \% L 2.3 2010年的两次同期等幅调整和熊市初期的剧烈调整

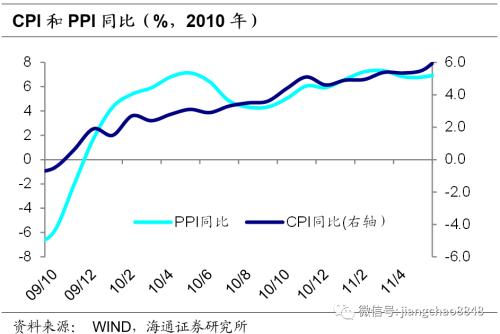

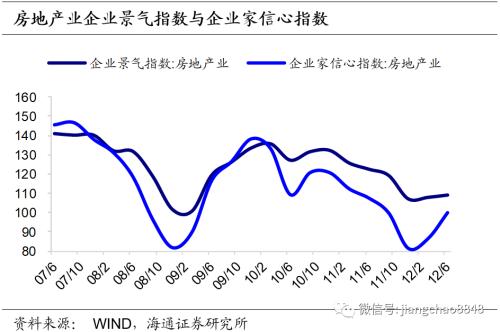

; e6 ~' V6 _" [1 s$ N 3月初至4月上旬因基本面回暖和3年期央票重启调整23BP。一方面基本面改善推动债市进入调整期。2010年2月CPI同比增速为2.7%,较1月提高1.2个百分点,其中食品价格上涨快,石油、钢铁、煤炭等大宗商品价格同样回升;3月进口增幅扩大,实现了2004年3月以来的首次贸易逆差。另一方面,央行3月通过大规模公开操作净回笼资金5797亿元,并于4月8日重启利率为2.75%的3年期央票,当日10Y国债到期收益率调整至3.55%。7 ]) G8 @& e7 x

而继“两会”期间房地产成为讨论焦点后,4月6日财政部提出要完善房产税制度,14日国务院常务会议部署调控房价措施,地产调控加码利好债市,再加上经济数据弱于市场预期,10Y国债收益率逐渐下探至3.19%。

8 H* \9 a! @9 k( `# \) F Z

4 N$ ~1 _) v- m7 D0 T

2 o- H( [4 d* l9 C2 R

2 o- H( [4 d* l9 C2 R

# C5 q9 z- R: c6 J5 Z

% Z1 P2 y% P' v 5月下旬因流动性紧张开启了小幅调整,10Y国债调整时长和幅度与前次调整一致。虽然央行结束了3至4月以来的大规模回笼资金,但5月上旬上调金融机构人民币存款准备金率0.5个百分点,叠加欧债危机导致外汇占款增幅大幅下滑,资金面开始紧张。而6月份的地方投融资平台受限政策(《国务院关于加强地方政府融资平台公司管理有关问题的通知》)同样冲击债市,叠加银行季末考核、IPO新股发行(6月上旬农行IPO首发过会、桂林三金(行情002275,

& f2 I8 \5 l% C4 ?3 Q4 `[color=]诊股8 X* e: R5 u* P! \

)药业新股发行),资金面继续紧张。二季度末银行超储率为1.82%,较一季度下降0.12个百分点,资金利率和国债收益率均缓慢上行。) D$ _2 d& U' |( y0 _

到了6月末,随着资金利率下行、股市下跌,债市再度上涨,十年期国债收益率从3.42%回落至3.17%、也是这一轮牛市的利率低点。1 q [6 Q* ?5 I4 K1 r

( l/ h6 Q; ?( ^; S

' U& Z: U. I5 F' h6 R- G& _

+ U" r: u/ ]9 _* d. [# b+ ` A( V

, p0 q l) w j4 u( ?+ }

, p0 q l) w j4 u( ?+ }

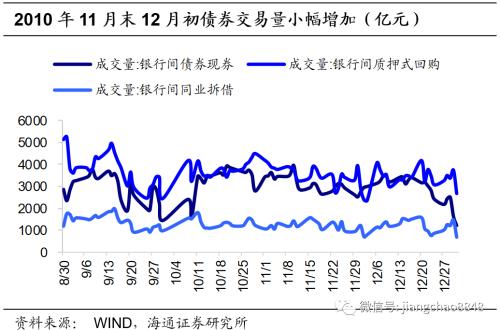

10年7月至11月底债市经历了长时期的大幅度调整,此次牛熊交替期的调整可以进一步划分为两个时期:( ^7 N4 \& [- `

一是7月14日至8月3日由通胀预期、股市反弹、资金净回笼带来短暂20天小幅调整。2010年下半年,经济运行平稳,规模以上工业增加值、投资等指标均维持在稳定水平,但物价持续上涨。因南方洪涝,部分食品价格上涨,6月通胀压力较大。而股市反弹和央行连续两周资金净回笼短期利空债市,10Y国债到期收益率从3.17%提升14BP至3.31%。此后7月经济数据公布,CPI低于预期,资金面整体宽松,国债收益率又缓慢下行10BP。8 u& @1 I4 ~, ?" |7 E1 Y

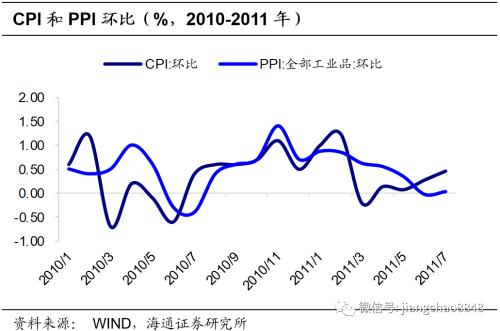

二是8月25日至11月26日因通胀和央行加息持续3个月陡峭爬升,调整幅度为79BP。9月和10月CPI同比分别为3.6%和4.4%,PPI也逐渐回升,通胀压力大。受欧债危机影响,美元对欧元汇率回落,国际油价于11月中下旬全面回升,通胀预期升温。货币政策方面,为抑制通胀,央行10月以来先后两次上调存款准备金率,此外还进行过一次加息和两次差别提准。国债收益率曲线大幅上移,10Y国债到期收益率一度抬升至4.01%,而1Y国债利率调整更加剧烈,期限利差缩窄。

2 i, x& b M$ g { 到了年底,随着CPI和PPI环比下降,通胀压力减缓,流动性紧缩预期也慢慢得到消化,信贷规模回落导致机构配置需求大,十年国债收益率小幅回落21BP至3.80%。

, M5 }% p# {3 \# h1 C 2 x% `2 V) |, [ E2 a

1 @4 ] l3 y- k( x& E

' H( \: c0 f' C6 _) M5 w0 o

* d7 V/ n$ e9 c6 E0 D 2.4 2012年期限长而幅度小的调整

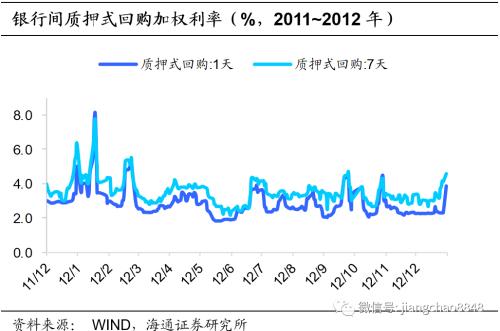

" L: c5 S7 l7 v/ G 2012年1月19日至5月8日:长达110天的缓慢震荡调整,10Y国债收益率在2月上旬小幅调整18BP,此后一直高位震荡。(1)受春节因素影响,蔬菜、水果等食品价格上涨,推升1月CPI同比增长4.5%,较2011年12月增加4.3个百分点。此外PPI、PMI等经济数据均超预期。央行于2月7日重启28天正回购,短期内流动性受到影响。债券收益率曲线平行上移,10Y国债到期收益率由1月19日的3.38%提高16BP到2月9日的3.54%。(2)2月中旬至5月上旬,十年国债收益率一直在3.5%上下波动。直到5月中旬央行宣布降准且经济数据弱于预期,债市结束调整,10Y国债收益率在7月11日下行至本次牛市的最低点3.24%。

6 n T: O7 u& y) W 7月至9月债市因基本面改善预期和资金面趋紧步入熊市,长端利率上行33BP。此次调整主要受基本面转好预期、外汇占款增速回落、降准预期落空、以及美国退出QE预期等因素影响。虽然7月至8月经济运行持续疲软,CPI同比在2%左右低位徘徊,但粮食价格大幅上涨带来通胀压力,基建投资增速处于上升通道,市场对经济增长持乐观预期。从资金面来看,外汇占款增速逐渐下降,市场流动性整体偏紧。从海外因素来看,美国9月推出QE3并加入退场机制(当预期通胀率高于2.5%及失业率低于6.5%时将会渐进式缩减购债规模),随着美国经济逐渐稳定,退出QE预期上升。7月11日至9月17日,我国10Y国债到期收益率上行33BP至3.57%。随着央行开展14天和28天逆回购缓解资金面紧张,利率开始缓慢下降。

0 Y( _/ _0 \1 y ^4 | * ~9 O% w5 A( P3 m2 B8 k

- N" p& w. x; w % y& e7 W/ R$ e6 }# W& o% r

# I" ^8 b5 h8 k 2.5 2015至2016年牛熊转换中的调整% Z2 m B( E) l& A% c5 t

15年10月下旬因去杠杆担忧和IPO重启小幅调整一个月,期间十年国债利率上行23BP。15年10月央行在货币政策报告中表明不会过度放水,市场QE预期下降,存量债务去杠杆担忧逐渐上升。11月上旬证监会宣布重启IPO工作,加上美国经济逐渐改善、失业率下降、美联储加息预期增强,10月27日至11月9日,10Y国债收益率上行23BP至3.21%。而后央行对部分金融机构开展为期6个月的MLF操作,补充市场流动性,再加上11月下旬俄罗斯与土耳其发生争端推升避险情绪,债市反弹。2015年11月9日到2016年1月13日10Y国债收益率大幅下行49BP至2.72%。

9 M3 ~/ w: v, _5 j 16年上半年因经济改善、资金面趋紧、信用事件、地方债冲击渐进调整。16年1月13日至16年6月12日10Y国债收益率从2.72%上行30BP至3.02%,调整时间长达151天。上半年经济短期改善,CPI小幅回升,2-5月各月增速均在2.3 %左右,PPI降幅缩窄。央行货币政策偏稳定,但4月多起债券违约事件和地方债天量供给影响流动性,资金面整体趋紧。此外,5月1日起全面推开“营改增”试点,增加市场对税负的担忧,推动债券收益率抬升。随后6月CPI同比回落、营改增补丁政策出台以及信用风险事件逐渐得到处理,同时英国“脱欧”公投结果加剧全球市场不确定性,避险情绪升温。10Y国债收益率于8月中旬降至2.64%,也是本轮牛市的低点。$ Y( ]5 a4 F2 g9 {

6 K: H5 d: J: d3 p+ C$ _% u3 `4 F2 R

/ t' Q9 C# @% E7 _' M0 _

/ t' Q9 C# @% E7 _' M0 _

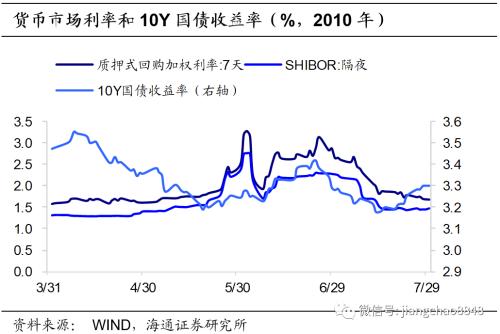

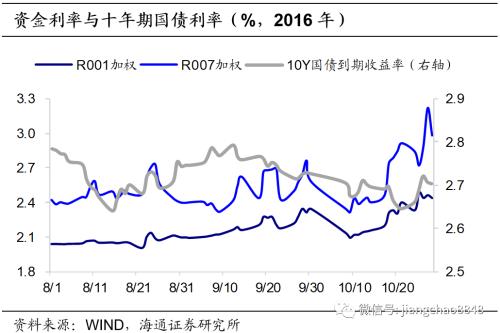

8月至9月,经济转暖、资金利率抬升和美联储加息预期导致债市小幅调整。8月15日至9月12日,10Y国债收益率上行15BP至2.79%,调整时间为28天。8月经济转暖迹象渐显,CPI仍处低位,但PPI降幅持续缩窄。央行8月末“锁短放长”,逐渐放大货币市场波动,推动货币市场利率中枢提高,并分别于8月和9月重启14天和28天逆回购,9月以来逆回购加权投放利率在2.33%左右。9月上旬证监会发布债券质押式回购新规意见稿,冲击债券市场。此外,美联储召开会议,加息预期增强,人民币面临贬值压力。10月份,各地房地产调控政策加码,楼市降温预期利好债市,资金利率回落,10Y国债收益率下行至2.65%、接近8月低点。

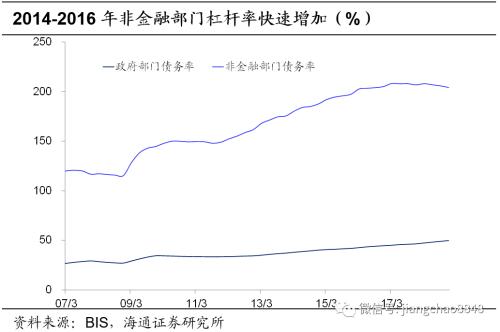

; V1 k9 Q/ S$ U( L2 ]0 O 10月底至12月中旬,不到两个月的时间内,收益率持续飙升72BP,债市步入熊市。债市转熊的根本原因在于经济基本面改善,PPI同比大幅回升,企业利润改善,宏观杠杆率快速攀升。大跌的主要原因是央行货币政策趋紧,“去杠杆、防风险”意图明确,中央经济工作会议提及“调节好货币闸门”,资金利率持续飙升,非银融入困难。此外贬值压力与美国加息也影响了货币政策和债市走向。* }( C. z9 i* Y& J+ g# X

0 N8 c' m* s4 n

, j8 c6 `5 L- R% P # |$ a! Y9 i9 ?& H

5 z$ w( D, {; U9 J/ g# W" r

5 z$ w( D, {; U9 J/ g# W" r

3.总结与展望:牛市已过,谨慎参与

6 k& }9 C2 z$ ] 回顾历史,债市牛转熊过程中的债市下跌可以分为两个阶段:

8 M5 V' s; h3 r& o. R. | 第一阶段是利率探底前的调整。调整幅度相对较小,都在20-40BP左右,但调整时间长短不一。如果是经济回暖预期,则调整一般会超过3个月,如果是资金面、供给等因素,调整时间在1个月左右。此外,突发性事件也会加剧调整幅度。如05年7月南京城市商业银行暂停双边报价业务和08年11月的国开债流标等,调整时间均为两周左右,但幅度超过30BP。

' L$ V8 R: s: h! J, ]; w( U3 p/ N 债市调整结束的原因往往来自于此前调整因素的“证伪”,包括通胀再度回落、基本面下行、货币继续宽松,当然也有避险情绪发酵、海外联动等短期利好因素。$ n4 a+ @4 J* T3 m. X1 {$ j) V5 m

6 q& X7 c; k8 H+ h( @/ p) G

3 Y9 |9 R1 P( Q& g8 X4 ]

3 Y9 |9 R1 P( Q& g8 X4 ]

第二阶段是利率探底后债市以不同姿势“熊”起。债市转熊主要有两种“姿势”:/ S$ `7 X$ o- j/ Q- O0 F' }6 y

一是因经济转暖和资金面偏紧的小幅度调整,可以看作是熊市的“热身”阶段。例如,16年8月至9月经济转暖,央行“锁短放长”,提高货币市场利率中枢,10Y国债收益率在一个月左右调整15BP。* t1 p6 ^! a. N. L

二是经济过热、通胀持续升温,央行采取紧缩性的货币政策导致的大跌,调整幅度均超过70BP,10Y国债收益率陡峭爬行进入熊市。如05年10月通胀预期加强,央行通过公开市场操作引导央票利率大幅上行、大规模净回笼资金,叠加美联储持续加息,两个月左右爬升72BP。2010年7月至11月,通胀持续回升,随后央行多次提准加息以抑制通胀,债市持续四个多月下跌,10Y国债上行84BP。

- n2 ~. P3 i$ X2 M* V ' Q+ t# N% ?) c. I8 O- J

( S% T: t& l+ `6 X* I1 m' a

( S% T: t& l+ `6 X* I1 m' a

18年以来的债券大牛市,利率低点可能就是4月的2.48%,因此在债市逐渐转向熊市的过程中建议缩短久期,以票息策略为主。我们认为18年以来的大牛市的利率低点为今年4月上旬2.48%的低点,下半年债券利率将逐季回升。首先,实际与名义GDP低点已过。新冠疫情导致一季度经济增速大降,但4月以来国内疫情防控持续向好,经济持续改善,随着社融信贷持续大增、基建地产发力以及消费逐渐修复,我们预计2-4季度实际GDP增速逐季改善,PPI也将在2季度见底回升,对应名义GDP增速同样逐季改善。其次,货币最宽松的时期已过。随着基本面改善和“金融风险苗头隐现[1]”,为了防止信贷盲目扩张引发后遗症,央行需要“提前考虑相关工具的适时退出[2]”,货币政策重心开始向防风险倾斜。因此货币市场利率开始向政策利率靠拢,资金利率中枢抬升。最后,从债市领先指标看,社融-M2增速差在5月见底回升,三个牛尾高频信号中有两个在一季度末和二季度初已触及前高(30年国债成交量占比和隔夜回购成交量占比),预示2季度债牛步入尾声。

* T% m1 {) L9 J

1 O& s) }6 u( r6 R; x; y2 t& n

# F+ |" o8 P3 P+ d, z0 g 但牛熊拉锯中也有交易性机会,而且从历史来看本轮债市下跌时长和下跌幅度均不低。以4月8日十年国债利率降至2.48%的低点计算,十年国债上行43BP、幅度高于12年和16年债市牛转熊时期,下跌时长超过75天、在历史上6次牛转熊过程中位列第三。此外,在没有央行加息提准(如05年和10年)的背景下,本次短端利率调整幅度已经位列第一、1Y国债收益率大幅上行94BP。

0 y+ D) {8 g& y* q# { 展望7月债市,制约利率下行的因素包括:基本面处于改善格局、政策利率下调空间有限、政策重心向防风险倾斜、供给压力依然压力较大。利多因素为:资金利率跨过半年末将季节性回落、国常会提出的降准或在近期落地缓和资金面紧张、债市持续调整市场开始关注短期利率顶部。因此,虽然我们认为本轮债牛长端利率低点已过,但也有阶段性交易机会,目前十年国债收益率突破我们给出的短期上限2.9%~3.0%后可适当关注机会,但利率下行空间不可高估。, {1 r0 D# }' c" N6 ?8 A

1 G1 P" C0 W8 ~

|

|