|

|

发表于 2020-11-10 11:00:00

|

发表于 2020-11-10 11:00:00

|未经授权,严禁转载,违者必究...

|

显示全部楼层

|阅读模式

| 债市供需改善 银行降杠杆 基金加杠杆——20年10月债券托管数据点评:债市供需改善,银行降杠杆,基金加杠杆 ——20年10月债券托管数据点评 (海通固收 姜珮珊、孙丽萍) 概要 20年10月债券托管数据已公布,中债登和上清所债券托管总量共计99.9万亿元,相比9月增加5412亿元,增量环比减少9178亿元。 分券种来看,10月份,利率债托管量增加但增幅减小。 |

' U/ K; w/ S0 r* v: i* B7 E2 }1 K! ]0 j

9 g& `6 V: U- i w; [6 I7 w

4 C B2 P; r1 H. I

+ V% U' Y+ d" X, d+ X

0 l+ L Q! v8 {- A5 F( ]

q4 Z& C: O' H( ^0 [" o

# k' g" |! ?6 l, ?+ g

+ w# P( _" o$ l( C5 ` 债市供需改善,银行降杠杆,基金加杠杆) N0 T0 y, I4 l9 n$ |) B

0 P! J. @" k! }/ s! I* e, j ——20年10月债券托管数据点评

* y- e5 E K. c$ D" ?3 P# w; R6 d' I8 A2 C; c

(海通固收 姜珮珊、孙丽萍)

3 m( E2 W) c* d2 ^

, H! H% {6 m3 ]) ?5 h! w. j* U 概要

+ r/ [3 ~: a0 w, o$ ] z% B3 N2 V; C3 {' j, V' [8 b

[U] 20年10月债券托管数据已公布,中债登和上清所债券托管总量共计99.9万亿元,相比9月增加5412亿元,增量环比减少9178亿元。( I, V, d- r" k

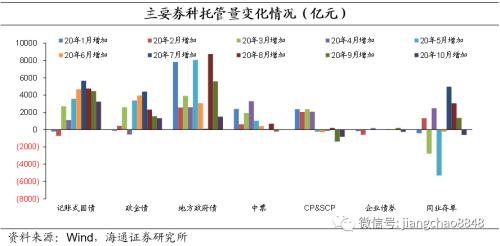

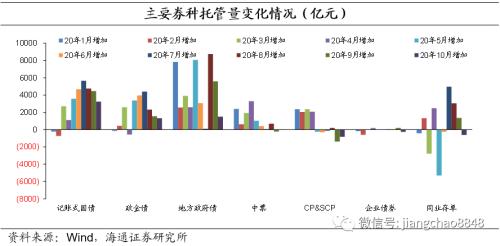

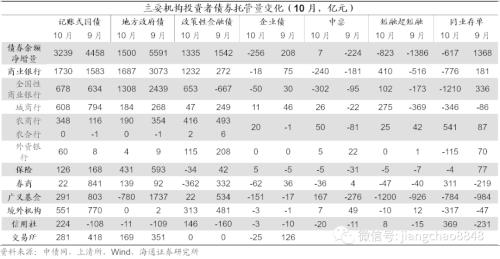

分券种来看,10月份,利率债托管量增加但增幅减小。其中,地方债主要是由商业银行和保险增持,广义基金减持;政金债主要为商业银行和境外机构增持,券商减持;国债主要为商业银行和境外机构增持。信用债10月托管量明显减少,其中,企业债减少256亿元,短融和超短融减少823亿元,主要减持机构均为广义基金;中票与上月基本持平。10月同业存单托管量减少,主要减持机构是全国性大行、广义基金和境外机构,主要增持机构为农商农合和信用社。

+ W# Y# v# I) p9 Y# W9 W1 J 分机构来看,债市供给继续回落下,除农商农合、信用社增持力度加大之外,其余各机构配债力度均有所回落。具体来看,商业银行增持债券4173亿元,增量环比减少2002亿元。其中,全国性大行主要减持企业债、中票和存单;城商行主要增持利率债和信用债,减持同业存单;农商农合持仓量明显提升,增量环比增加604亿元,主要券种均增持。广义基金转为减持2357亿元,主要减持地方债、信用债和同业存单;保险增持但力度减弱、券商转为减持;境外机构配债力度大幅减弱,单月增持量仅为545亿元,结束了此前连续3个月单月增持量均超千亿元的增持力度;外资行小幅增持46亿元,增量环比减少278亿元;此外,信用社转为增持,增量环比增加1412亿元。4 T& u+ K" {0 P# C

杠杆方面,债市杠杆率下降,配置户(银行、保险)降杠杆,交易盘(券商、广义基金)加杠杆,银行杠杆率创历史同期新低,而广义基金杠杆率创同期新高。10月债市杠杆率为106.81%,环比下降0.91个百分点,同比下降0.19个百分点,债市杠杆率同比继续回落。具体来说,银行杠杆率同比下降1.2个百分点至98.4%;非银杠杆方面,保险杠杆率同比下降2.4个百分点,券商杠杆率为220%,同比上升21个百分点,环比下降24个百分点;广义基金杠杆率109%,环比下降4.8个百分点,同比上升3.3个百分点。

7 u& o+ Y R! G- ~, F' s 10月央行公开市场投放缩量(净投放仅为100亿元),叠加缴税期影响,资金面边际收紧,但债市各券种净供给均有所回落,整体来说,债市供需格局继续改善。展望11月,建议关注熊市小反弹机会。首先,基本面利好增多,通胀短期回落、社融增速或将在明年年初见顶、基建投资持续回落、地产投资放缓;其次,货币政策维持稳定,虽然降准降息等货币宽松不会出现,但短期内政策收紧仍缺乏基本面支持;再者,债市供需格局将继续改善(11-12月明显改善);最后,缴税大月均已过,年末财政支出将继续加速,资金面利多因素增加。

$ N" V' n, `! \

; s* N9 x |' A% Q, U[/U] ------------------------------------% W$ Z( c# C9 @; B

: [9 g. L; Y W; }' \% B 第一,利率债托管量增加,信用债、同业存单托管量减少/ @. ^4 }2 z* c

4 k$ ^) g& K7 P/ S; i' z- n3 Z9 K# Z 20年10月债券托管数据已公布,中债登和上清所债券托管总量共计99.9万亿元,相比9月增加5412亿元,增量环比减少9178亿元。托管量增加的券种主要是利率债,而同业存单、信用债则明显减少。

* ?( U1 h2 H! P0 P; R1 U" Z" d: `. d0 ^! V( {" H, v% H8 g' u

具体来看,利率债方面,10月托管量继续增加,但增幅减小。其中记账式国债增加3239亿元,增量环比减少1219亿元;政金债增加1335亿元,增量环比减少207亿元;地方债增加1500亿元,增量环比减少4091亿元。5 D: g8 v7 p" }$ C$ Q- b% f5 {

) e2 ^- k0 F/ b& A7 l$ |/ |6 B 信用债方面,10月托管量明显减少。其中短融超短融减少823亿元,增量环比增加563亿元;企业债环比减少256亿元,增量环比减少464亿元;中票增加7亿元,增量环比增加231亿元。此外,10月存单减少617亿元,增量环比减少1985亿元。

8 F) Z; O f6 j- M

& ^3 I# `; H4 r. L9 q: g1 ] ; w. B2 F) U- r$ p" H$ q

4 z; V! k0 H) n5 X! j# m

4 z; V! k0 H) n5 X! j# m

& [, [$ s2 V) ]; L6 \. b4 D

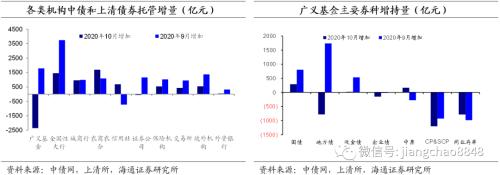

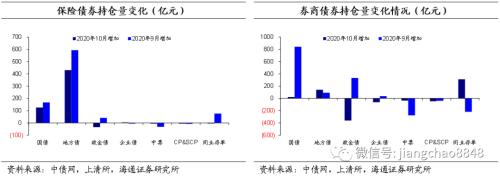

第二,广义基金减持,主要减持地方债、信用债和同业存单

7 U8 @; ~8 a4 k5 G6 l, @& g% @- P( o2 s8 @- d9 G7 b

10月广义基金持仓量减少2357亿元,增量环比减少4140亿元,主要减持地方债、信用债和存单。具体来看,政金债增持22亿元,地方债减持780亿元,国债增持291亿元;信用债中,中票增持167亿元,短融超短融减持1200亿元,企业债减持151亿元。此外,10月广义基金减持同业存单784亿元。" z% v0 K$ \" S+ K) n+ G/ p; ~

3 \$ T: z g. l5 W/ F : H$ q* K3 R3 D: ~ T

3 ^0 |: U! F6 ~. F; R4 | g0 i5 ]1 Z, z; w3 b8 M/ j [

第三,商业银行:持仓增幅减弱,主要增持利率债+短融超短融、减持企业债+中票+存单

0 U$ L, F# j/ D5 E+ f# `3 U

! Y6 z# M" o. \+ N4 M; l* W- r4 H 10月商业银行持仓增加4173亿元,增量环比减少2002亿元。分券种来看,国债持仓增加1730亿元,环比增加147亿元;政金债持仓增加1232亿元,环比增加959亿元;地方债增持1687亿元,环比减少1386亿元;信用债持仓减少152亿元,增量环比增加773亿元;同业存单持仓减少776亿元。总体来看,银行本月持仓增量继续减少,主要增持利率债、短融超短融,减持企业债、中票和同业存单。

6 ]( q5 e5 o1 i* f9 _

~2 U5 U, [! A( Z% B: U( c 分机构来看,全国性大行、城商行、农商农合均增持,农商农合增持力度增强,其余减弱。具体来看,全国性商业银行主要减持企业债、中票和存单。全国性大行10月债券持仓增加1454亿元,增量环比减少2293亿元。利率债方面,地方债增持1308亿元,国债增持678亿元,政金债增持653亿元;信用债方面,全国性大行10月增持短融超短融102亿元,减持企业债50亿元、中票302亿元,信用债持仓共减少250亿元;此外,同业存单显著减持1210亿元。" t( L" d8 h: K0 D" y }( s$ m3 {

0 n# n1 d: T4 ]& g1 {/ z 城商行主要增持利率债和信用债,减持同业存单。城商行10月债券持仓量增加959亿元,环比减少31亿元。其中,地方债增持184亿元,国债增持608亿元,政金债增持47亿元;信用债增持311亿元,主要增持企业债11亿元、短期融资券275亿元、中票26亿元。此外,减持同业存单346亿元。

$ b8 e3 n; l3 R1 ]8 _1 o2 Y$ z

7 d/ W/ [" L: U. U2 E 农商农合持仓大幅增加,主要券种均增持。农商农合10月份债券持仓量增加1690亿元,环比增加604亿元。其中国债增持348亿元,政金债增持417亿元,地方债增持190亿元,存单增持541亿元,信用债增持96亿元。. k# m1 Q; h! p) R+ P2 K4 k2 o9 X" k

% S& ]' N9 U3 a0 t9 {8 ~

. S" E" Y9 p/ H/ o {- N) \

6 \2 h' d2 |( n: h' y+ V4 I) ?% B" I! d6 x3 |0 L, Y) B

第四,保险增持、券商减持+ A5 k) Y, r* d9 Y7 o

* w9 q5 c! F0 e* y4 i# `

10月保险持仓增加540亿元,环比减少492亿元,其中主要增持国债和地方债,具体来看,地方债增持431亿元、国债增持126亿元;主要减持政金债34亿元;信用债中中票减持5亿元,短融超短融减持5亿元、企业债增持5亿元;减持同业存单4亿元。10月券商持仓减少47亿元,环比减少1208亿元,其中政金债减持362亿元,信用债减持;国债、地方债分别增持22亿元、139亿元,同业存单增持331亿元。; g+ w" {0 Y L- b9 U# w

- k m: g3 B* C1 n h

- s) D( U k+ T$ j G9 ], e

2 Z% A& Y6 E$ J: {- i+ I

2 Z% A& Y6 E$ J: {- i+ I

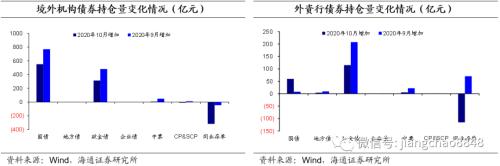

. C# ~4 z0 c% J# b 第五,境外机构配债力度减弱、外资行小幅增持

1 A& b. }' M" O5 b- ^3 h3 h; G7 r- q1 d9 F- m |! {, J' @, J" s

10月境外机构增持力度减弱,增持银行间债券545亿元,环比减少830亿元,国债和政金债是最大增持券种,其中国债增持551亿元,政金债增持313亿元,减持最多的是存单(减持317亿元)。10月外资行持仓量小幅增加46亿元,增量环比减少278亿元,主要增持政金债115亿元、减持同业存单115亿元。 A, H1 @7 g- g: K: _. Z

# e- \2 T$ k) y: V

, d2 I L. P( x! X( s1 A

9 E V/ D* y. l, j- }

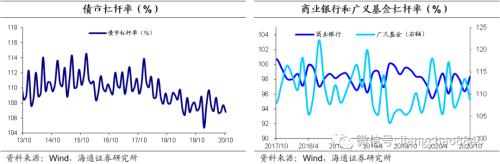

" }8 Z" [& V! ?% j6 r( ?0 z2 B8 M 第六,债市杠杆率同比继续回落1 {) \. [$ r' h* p: a

' k# P( O' U, m) @" ^. D# q# e/ W* M

20年10月中债登待回购余额4.78万亿元,环比减少5491亿元,10月债市杠杆率为106.81%,环比下降0.91个百分点,同比下降0.19个百分点,债市杠杆率同比继续回落。1 r) ?, z e6 I- S+ S

; d1 }: `# i' f4 Z

机构方面,配置户(银行、保险)降杠杆,交易盘(券商、广义基金)加杠杆,银行杠杆率创历史同期新低,而广义基金杠杆率创同期新高。具体来说,银行杠杆率同比下降1.2个百分点至98.4%;非银杠杆方面,保险杠杆率同比下降2.4个百分点,券商杠杆率220%,同比上升21个百分点,环比下降24个百分点;广义基金杠杆率109%,环比下降4.8个百分点,同比上升3.3个百分点。# }# @6 {' a* d6 Y, ~9 i" l

; h' d8 y9 q8 V i5 t! K

( w) s& Y% D+ i+ ` P# w# g

; V6 C% o. O: f# H+ _9 ~& ?) F+ i1 P7 A5 B3 T

10月央行公开市场投放缩量(净投放仅为100亿元),叠加缴税期影响,资金面边际收紧,但债市各券种净供给均有所回落,整体来说,债市供需格局继续改善。展望11月,建议关注熊市小反弹机会。首先,基本面利好增多,通胀短期回落、社融增速或将在明年年初见顶、基建投资持续回落、地产投资放缓;其次,货币政策维持稳定,虽然降准降息等货币宽松不会出现,但短期内政策收紧仍缺乏基本面支持;再者,债市供需格局将继续改善(11-12月明显改善);最后,缴税大月均已过,年末财政支出将继续加速,资金面利多因素增加。

|

|