|

|

发表于 2020-2-12 18:47:14

|

发表于 2020-2-12 18:47:14

|未经授权,严禁转载,违者必究...

|

显示全部楼层

|阅读模式

| 任泽平:全球新能源汽车发展报告2020:作者:恒大经济研究院首席经济学家兼恒大经济研究院院长 任泽平 文 恒大研究院 任泽平 连一席 郭双桃 导读 一边是通用、福特等巨头陆续裁员,菲亚特克莱斯勒与标致雪铁龙合并、传统车企抱团取暖,另一边新势力代表特斯拉国际化加速、年销量近40万、同比增长50%。一边是中国新能源(行情600 |

" f5 U8 H8 ^ M& d/ K9 j y

) [1 p) H& p" D) f 作者:恒大经济研究院首席经济学家兼恒大经济研究院院长 任泽平 . R, M. c. b% M0 r" ^' F

" u) N* c; i$ f, ^5 e/ m

$ y0 u5 r. W% z# g; K

$ y0 u5 r. W% z# g; K

导读% }' m3 x7 p+ h" n

一边是通用、福特等巨头陆续裁员,菲亚特克莱斯勒与标致雪铁龙合并、传统车企抱团取暖,另一边新势力代表特斯拉国际化加速、年销量近40万、同比增长50%。一边是中国新能源(行情600617,1 v9 y. C8 R V3 [

[color=]诊股

) w9 }2 k, b5 @, K+ t, c)汽车补贴退坡、销量首现负增长,另一边德国提高新能源汽车补贴、欧洲新能源汽车销量大增。# C" G2 K1 \ g

从1885年卡尔·本茨发明第一台现代汽车以来,汽车产业从未像今天一样成为如此多技术变革的交汇点,涉及能源、交通、通信、计算机等诸多行业。汽车新四化——电动化、智能化、网联化、共享化浪潮开启,百年汽车产业正站在大变局大洗牌的黎明前夜。: q. J1 B/ I5 d9 `3 J! ?

摘要 变局之一:特斯拉等新势力崛起,互联网、半导体等科技巨头跨界进入,汽车产业竞争格局重塑、核心价值链重构,部分OEM未来或沦为代工厂。1)格局重塑:以特斯拉为代表的造车新势力利用自身的先发优势和互联网基因,正不断抢占传统车企市场份额。2019年1至11月特斯拉Model 3北美市场的销量达到12.8万辆,超过同级别宝马2/3/4/5系销量之和(10.4万)、奔驰C/CLA/CLS/E系之和(9.5万)、奥迪A3/A4/A5/A6之和(7万)。另一面,通用、福特等传统车企陆续裁员,FCA(菲亚特克莱斯勒)和PSA(标致雪铁龙)合并成为全球第四大车企,传统车企抱团取暖与新势力的高歌猛进形成鲜明对比。2)价值链重构:未来汽车产业的核心价值将不再是发动机、车身、底盘,而是电池、芯片、车载系统、数据。做蛋糕可能是传统车企,而吃蛋糕的可能是新势力。全球最大的车企大众宣布,将成为一家软件驱动的公司,并设立了“Digital Car&;;;;Service”部门,大力推动数字化转型。丰田公司宣布,丰田将从汽车公司转型为移动出行公司,他们的竞争对手已经不是曾经的奔驰、宝马和大众,而是苹果、谷歌等。谷歌、高通、英伟达、华为、阿里、百度等巨头已通过合作、授权或供应商等身份等嵌入智能驾驶细分环节,未来可能占据行业重要的价值点。部分无法掌握核心技术的车企只能逐渐被边缘化,甚至沦为代工厂。

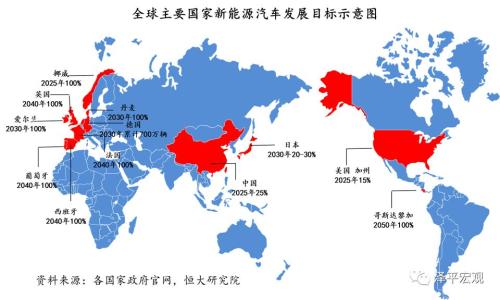

4 q. D2 i) p& ^' v0 q' n" H; r& t 变局之二:当今欧洲、日韩等国政府纷纷加速电动化转型,一次次验证十年前中国发展新能源汽车战略的前瞻性。中国新能源汽车产业经过十年的规划和培育,已具备一定先发优势和规模优势,中国汽车人离汽车强国的梦想从未如此近过。然而2019年特斯拉在上海独资建厂并于12月30日实现交付,Model 3补贴后售价低于30万,面对这条“鲶鱼”,中国汽车自主品牌能否守住先发优势?1)欧美日韩通过顶层 设计与车企自下而上推动电动化转型:2019年4月,欧盟发布史上最严碳排放标准《2019/631文件》,挪威、荷兰、英国、法国、葡萄牙设定燃油车禁售时间分别为2025、2030、2040、2040、2040年,发展新能源汽车成唯一出路;德国已立法确认境内电动车补贴不降反升,售价4万欧元以下的纯电动车补贴由4000欧元提高至6000欧元;车企加大投入,大众将原计划到2030年生产的电动车数量从1500万台增加到2200万台。2)中国新能源汽车产业急需补齐短板,将先发和规模优势转化为技术和品牌优势:2019上半年中国新能源乘用车销售56.3万辆,全球市场份额达到56.9%,远高于欧盟的20%,三电系统、充电基础设施等产业链配套初步形成;1-11月全球新能源乘用车销量前十车企中,自主品牌占据4席(比亚迪(行情002594,

- ^2 [, S4 D# C9 D[color=]诊股

2 t5 o h! ] e: r# Y5 g. F)、北汽、上汽、吉利)。然而,中国新能源汽车大部分依靠内销,2019年1至9月美国、欧盟、日本市场畅销电动车型无一中国品牌。部分核心零部件高度依赖进口,如电控核心零部件IGBT器件和图像处理芯片。2018年全球IGBT市场中德国、日本、美国分别占比34.3%、7.2%、24.9%;图像处理芯片基本被英伟达和Mobileye(被英特尔收购)垄断。% P2 b$ g; s8 U. v# O6 _0 S

变局之三:汽车产品属性更加多元,汽车将成为软件定义的智能移动终端。1)硬件变革:一方面,电池、电机、电控将取代发动机,汽车动力总成面临百年来最大变革;另一方面,智能网联将提升对于整车感知、交互与决策的需求,传感器、中控屏、芯片将成为汽车的核心零部件;2)软件变革:汽车电子电气架构将由分布式向类似于智能手机的集中式架构(底层操作系统、芯片SOC)进化。软硬件解耦,既实现硬件标准化,又实现软件可重复开发利用,大量减少内部冗余。未来将出现汽车界的iOS与Android之争;3)服务与生态变革:智能网联汽车可以在生命周期内通过OTA空中升级持续更新应用,界面交互将赋予汽车更多应用场景——在无人驾驶的情况下,司机将有更多的自由时间,而车联网技术使汽车随时与办公室、家、公共设施相联,实现远程控制。汽车将成为各种服务和应用的入口。/ k5 _* S3 e7 H

面对汽车业百年大变局,中国汽车强国之路面临前所未有的机遇与挑战,“换道超车”需要政策与全产业链的通力配合。为此我们建议: s6 u, D+ I& j2 z1 E8 K5 d6 [

1)进一步引导电动化转型:在公交、物流、出租等公务领域先行试点燃油车禁售,鼓励部分大气污染重点治理区域和新能源汽车普及率较高的城市优先试点燃油车禁售,明确网约车中新能源汽车比例要求。0 d. U3 H& W; U2 [- i% c/ r: O

2)鼓励支持核心技术研发:加大对高研发投入企业的税收减免力度,成立国家新能源汽车产业基金对产业链薄弱环节进行扶持;统筹政府、企业与高校等各方力量对电池材料、核心芯片等关键共性技术进行攻关。5 v7 @; w7 |. S4 ], s8 U

3)加强电池安全体系建设:利用大数据平台等建立预警机制,加强事前监管;建立动力电池全生命周期安全测试,加强事中监管;建立追责制度,加强事后监管。《新能源汽车国家监管平台大数据安全监管成果报告》显示,2019年5-8月发现的79起新能源汽车安全事故中,接入监管平台事故车辆有47辆,28起事故在发生前10天内,已被监管平台预警。

5 m# b* X6 |: q) z/ B/ j# e O* f1 J 4)发展扶持新能源二手车市场:车主由于社会关系、经济条件、家庭人口的变化,一般换车时间3-5年。传统燃油车3年残值率在70%左右,新能源车3年残值率在30%左右,贬值太快,试错成本太大,很多消费者都不敢购买新能源汽车,观望情绪浓厚。

: r7 ]7 Y" u' U" q 5)加快私人充电桩建设,鼓励推广社区智慧充电:充电难是限制新能源汽车发展步伐的重要因素。截止到2019年11月我国公共充电桩49.6万、私人充电桩67.8万,距2020年目标完成率分别99.2%、15.8%,私人充电桩建设远不达预期。对小区电网负荷冲击较大是私人充电桩建设缓慢重要因素;推广社区智慧充电可有效实现削峰填谷,降低电网负荷。

+ @- {: O+ d% b1 H k# I, W 风险提示:产业链成本降幅不达预期、数据统计口径不同等。3 C* n; \4 n9 q

目录 1中国新能源汽车产业已建立一定先发优势和规模优势

- X0 Q3 a5 Y- Y% \+ F 2政策端:各国加快电动化转型,欧盟最积极、中国次之、日本随后、美国最保守, P1 C% O: O0 f# a8 R" _' |" Q6 B8 _

2.1各国电动化总体规划

& O1 c' ?% l( ]6 y 2.2 中国:补贴加速退坡,双积分接力构建长效驱动机制

5 L/ n/ M. l3 l 2.3 欧盟:史上最严碳排放标准,电动化转型成唯一出路

6 h. s6 j, f, X: K; }3 ^ 2.4 美国:需求侧税收减免,供给侧积分驱动

' Y z( G* W# f9 K 2.5 日本:财政补贴、税收减免双核推动* c& G" y% A& `7 x' c

3 需求端:中国为全球最大新能源汽车市场

+ B9 I9 e) E5 e 3.1 分地区:中国占比过半、欧盟占比两成、美国排第三8 _8 x5 P1 z: v: N' W/ R

3.2 分技术:全球EV市场份额持续提升

$ l' K2 P& o- `; H2 n! p( V: w 4 供给端:中、欧市场被本土品牌统治,美国特斯拉加速全球化

: a6 O: l8 V+ v) M* e 4.1 分企业:TOP20车企中国占10家,特斯拉扩大领先优势

$ w( ^; W5 m( t8 t8 a 4.2 分车型:特斯拉Model 3一枝独秀6 y! g4 r) q: O1 k! o4 R+ l

4.3 技术储备:BEV专利中美日韩合占九成,HEV、FCV专利日本一家独大

' G+ T1 I; D5 ^' w" m 5 产业链配套:日本最齐全,中国部分关键零部件依赖进口,欧盟、美国电池环节缺失

, [; K! S/ T2 u4 ] 5.1 三电配套:日本齐全,中国电控IGBT严重依赖进口,欧美缺乏动力电池企业+ Y& ?* ~$ o$ W4 B* W3 V7 j

5.2 充电桩:车桩比中日欧较接近,美国偏低

' I" G& T* H7 J* K6 j- v 6 展望:百年汽车大变局,守得云开见月明

2 G! }% j1 y, D# U 正文 1中国新能源汽车产业已经建立一定的先发优势和规模优势 x$ |0 L9 u0 ~ _8 z! ^

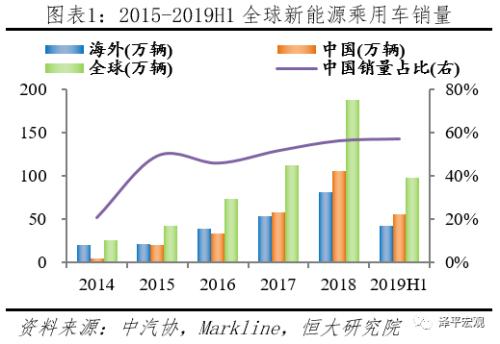

2019上半年中国新能源乘用车市场份额过半,增速远超海外。据中汽协统计,2019H1国内新能源乘用车(EV+PHEV)销售56.29万辆,同比增长57.75%。据Markline统计,2019H1海外新能源乘用车销售42.13万辆,同比增长24.50%。2019H1全球新能源乘用车合计销售98.42万辆,中国占比57.19%,超过一半,增速较国外高33.25个百分点。

4 q+ K) J" V' y. ] 1 J& F8 i6 f. n( ^4 e

. W) r+ v& \' a# \3 M# v

. W) r+ v& \' a# \3 M# v

|

|