在房住不炒的政策下,居住地产的投资空间越来越窄。同时我们也应该看到,我国的消费增速十分迅猛,消费的增长,必然会带来商业地产繁荣。住宅投资退潮,消费高速增长,商业地产的投资价值愈发凸显。

2019年4月,济南提出了要打造全国消费中心城市。这一举动还是有一定的底气的。因为在2018年全国主要城市社会消费品总额排名里,青岛以4842.5亿元位居第12名,增速10%;济南以4404.5亿元的数量位居第16名,增速10%。等到2019年第一季度的社会消费品总额的数据出来,济南以1228.6亿元的数量跃居第11位,增速10.3%,保持了强劲的增长态势;青岛以1199.6亿元的数量位于第17位,依然处于一个比较靠前的位置。

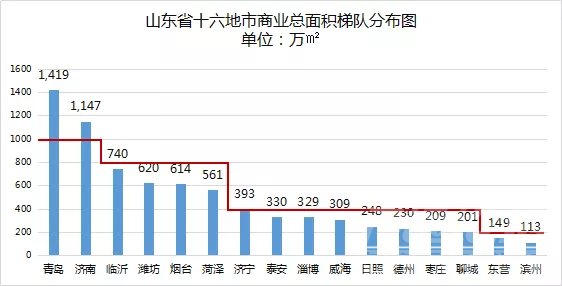

山东除了济南青岛这两个之外,还有14个地市。这16个地市的商业数量上有什么差距?我们通过研究各地市商业面积的数据,对山东16地市地市的商业实力做了一个评估。

1、商业总面积:济南青岛占山东的1/3,商业集中度高

山东省十六地市商业总面积合计7611.84万㎡,平均值为475.74万㎡。

从数据上可以看出,十六地市的商业总面积呈明显的四级阶梯分布。

青岛的商业总面积领跑十六城,与济南共同位于第一梯队,是山东商业总面积中唯二进入千万俱乐部的成员;

临沂、潍坊、烟台、菏泽位于第二梯队,这四个城市也是辖区面积位于山东前四名的城市;

济宁、泰安、淄博、威海、日照、德州、枣庄、聊城位于第三梯队,其中威海、日照两个沿海城市,面积小,人口少,商业面积本来就大不了;

东营和滨州商业总面积位于第四梯队。其中倒数第二的东营,人口山东倒数第一,商业面积少是有一定客观因素的。

第一、第二梯队商业总面积均超过平均水平。全省仅6个城市超过平均线,其他城市均明显低于该值。

济青商业总面积横比北京、成都处在全国中等水平:

北京和成都的商业总面积都在5000万㎡左右,基本是青岛的3.5倍,济南的4.4倍。

山东的龙头城市青岛、烟台的商业总面积在全国处在中等水平。

1.1城市分布梯度▲▲▲

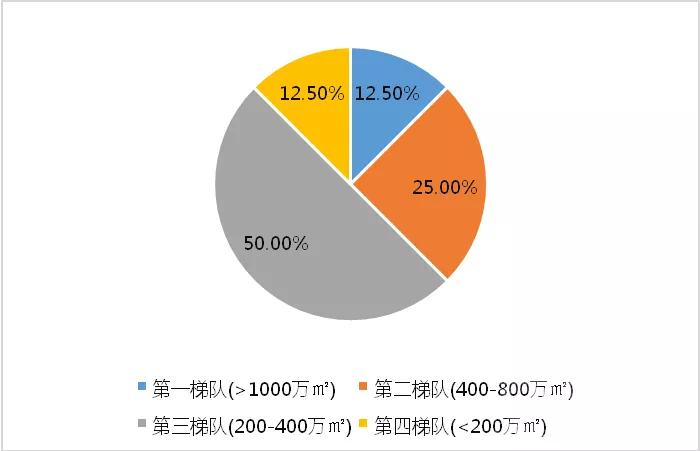

梯队城市数量分布图

位于第三梯队的城市数量最多,共有8个,占全部城市的一半;

第二梯队的城市共有4个,占总数的1/4;

第一和第四梯队城市数量相同,仅有2个,占比为12.5%。

商业总面积分布图

济南青岛两个城市作为第一梯队,占山东省商业面积总量的1/3,第二梯队的四个城市同样占山东省商业面积的1/3,说明山东商业集中度比较高。

数量最多的第三梯队紧随其后占比29.55%。

第四梯队占比最小,仅3.44%。

1.2城市分布梯度的原因探索▲▲▲

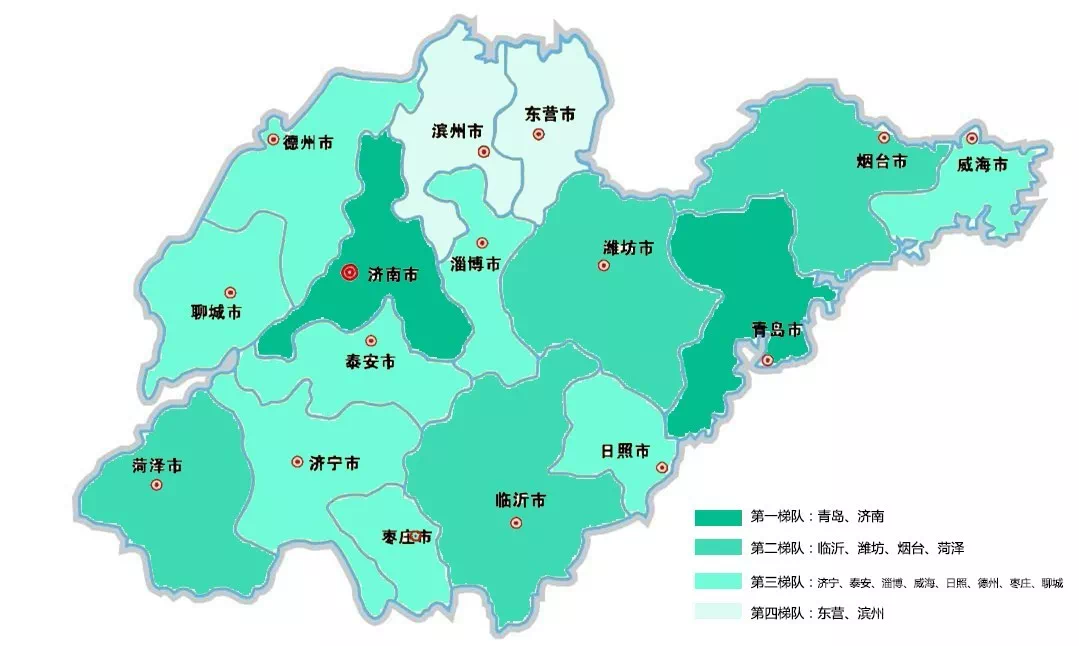

山东十六地市商业梯队分布

山东十六地市商业总面积梯度分布图和山东省两个都市圈、四个都市区的格局基本一致。

济南都市圈第一维的泰安、聊城、德州、淄博四大城市均处在第三梯队,除了城市本身的经济、商业发展水平等因素外,和济南对周边城市的虹吸效应也有一定关系。

青岛都市圈在这方面的影响就没有那么明显,青岛都市圈第一维的潍坊、烟台经济和商业相对独立,受青岛虹吸效应较少。

在济青两大都市圈之外的东滨、济枣菏、临日、烟威四大都市区,相较来说除了东滨外都有领头城市,东滨都市区有可能成为整个山东省商业发展薄弱区域。

1.3商业总面积中的品牌特点分析:本土品牌强势▲▲▲

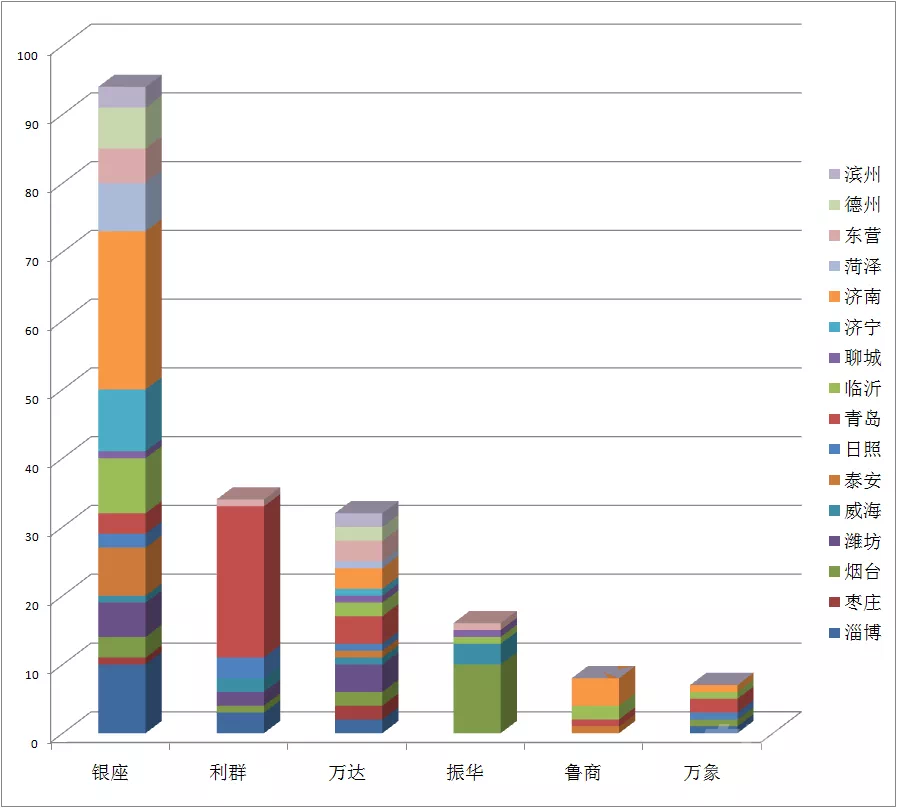

核心品牌在各地市的商业数量对比图

山东本土品牌的银座无疑是全省品牌的翘楚,在全省商业数量中具有绝对的领先优势。

初步统计,银座在山东16个地市布局了94个项目。

银座的布局有这么三个特点:

一是覆盖全面,几乎覆盖了山东所有的地级市、县级市、和经济较好的县;

二是重点城市多点布局,比如在大本营济南,一共开了23家银座,光是市区就有17家;

三是面积区间大,最大的银座有14万平米,最小的银座也有1万平米。

除此以外,同属山东省商业集团的鲁商还有8个项目,合计102个项目。面积近500万㎡。

排名第二的青岛的利群集团在山东7个地市布局了34个项目,面积近200万㎡,其中利群在大本营青岛,共有22个项目。

作为全国商业地产龙头的万达,在山东16地市,布局了29个项目,排名第三;面积近420万㎡,排名第二。其中4个万达广场位于县级市,分别是齐河(德州)、寿光(潍坊)、诸城(潍坊)、滕州(枣庄)。万达的布局重点集中在青岛,有4个万达广场。

烟台的振华集团在山东5个地市布局了16个项目,排名第四;面积超过了70万㎡,在大本营烟台有10个项目。

华润旗下的万象城/万象汇属于全国性的品牌,在山东5个地市布局了7个项目,排名第五;面积超过了110万㎡,排名第四。在青岛项目最多,有2个。

小结:

从上面分析中我们可以看出:山东十六地市的商业总面积对比和山东都市圈、区规划基本相同。济南、青岛作为两大都市圈的头部城市,商业总面积处在全国中等水平,发展空间还较大。济枣菏、临日、烟威三个都市区的核心城市菏泽、临沂、烟台处在全省总面积的第二梯队,将对同区城市有一定带动作用。东滨都市区的两个城市商业发展目前来看明显活力不足。

2、已开业商业面积:青岛一枝独秀

已开业商业面积数据

青岛市依旧处于全省首位,比第二的济南高出359万㎡,一枝独秀,十分强势。

其他城市整体而言,梯队分布趋势并不明显,呈指数分布。

滨州仍旧处于全省最末位,仅是青岛的7.47%。

值得一提的是,与整体商业面积趋势不同的是,已开业商业面积16城市对比中:威海超越泰安和淄博,处于全省第八的位置,日照超过德州、枣庄,上升两个名次,东营超过聊城,上升一个名次,说明这些城市商业总面积中,未开业的商业占比相对较小。

济青已开业商业面积横比北京,处在全国中等水平:

北京市已经开业的商业面积为4200万㎡,相当于整个山东省已开业商业面积的77.02%,是青岛的4.19倍,济南的6.3倍。

相比总面积的对比倍数,已开业商业面积差距更大,由此可见青岛、济南商业面积中未开业面积比重相较北京更大。

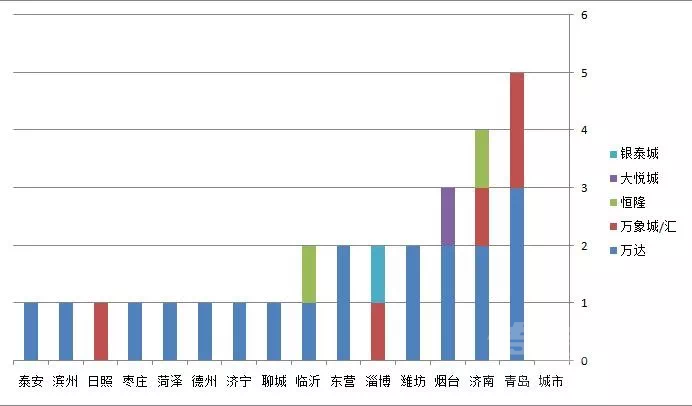

2.1、已开业商业品牌分析▲▲▲

已开业商业品牌数据统计

全国十大著名品牌购物中心分别为:万达广场、大悦城、万象城、星河集团·COCO Park、恒隆广场、天河城、国金中心、Raffles来福士、银泰中心、华贸中心等。

其中只有万达广场、万象城、大悦城、恒隆广场、银泰城这五个品牌入驻山东省。

星河集团·COCO Park、天河城、国金中心、Raffles来福士、华贸中心在山东省都没有入驻。

威海是16地市里面唯一一个没有大牌入驻的城市。

从上表可以看出,目前山东省已经开业的全国一线商业综合体品牌中,万达数量最多,在全省13个地市开业了19个项目。更是在青岛的李沧、CBD和台东落地了三个万达广场,济南、烟台、潍坊和东营也均有两个。

华润万象城/万象汇在山东4个地市开业了5个项目。分别是青岛、济南、淄博和日照,其中,青岛城阳区和市南区各有一家。

恒隆广场数量相对较少,只有2家,分别在济南和临沂。

中粮集团的“大悦城”2014年在烟台开业,也是山东唯一一个大悦城。值得一提的是,2019年下半年,大悦城在济南买下了第一块地,入驻济南只是时间问题。

银泰商业集团的银泰城坐落在淄博高新区,是山东唯一的一个银泰城。

小结:

青岛的已开业商业面积一枝独秀,远超其它城市。

在品牌购物中心的布局上,整体来说山东相对落后,十大TOP级品牌还有一半未在山东有所布局。

已布局的TOP级品牌中除了万达深耕区域较广外,华润万象城/汇已进入发展阶段,中粮大悦城、恒隆广场、银泰城的布局还处在发展初期,还未进入规模发展期。

已布局TOP级品牌,并没有局限于济南青岛这两个第一梯队的城市,第二梯队(临沂、烟台)或者第三梯队(淄博)也有落位。

十六地市中,目前只有威海目前没有TOP级品牌入驻。

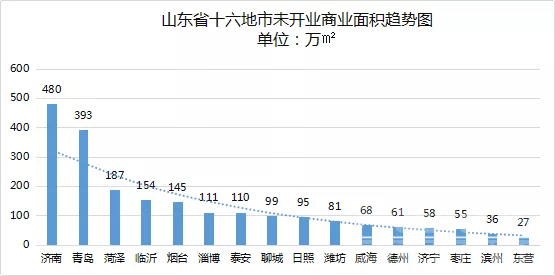

3、未开业商业面积:济南反超青岛,聊城比例最高

未开业商业面积

济南未开业商业面积达到480万㎡,占商业总面积的42%,面积上超过青岛位居全省第一,这也和山东举全省之力发展济南的,提升省会首位度的战略分不开。

除济南和青岛外,其他地市未开业商业面积均低于200万㎡,其中,菏泽、临沂、烟台、淄博、泰安超过100万㎡。东营未开业商业面积最小,仅占济南市的5.54%。

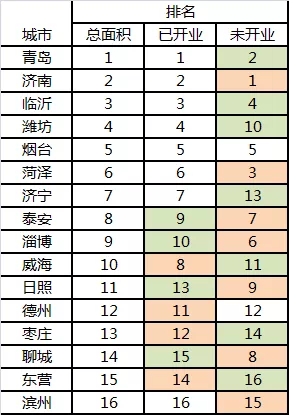

全省十六地市未开业商业面积排名,基本完全打破总面积排名格局,潍坊总面积排名第四,但未开业面积排名才第十,济宁分别是第七和第十三,聊城总面积排名十四,但未开业面积排名第八。

未开业商业面积排名跃升的城市主要有:济南、菏泽、淄博、泰安、聊城、日照、滨州。

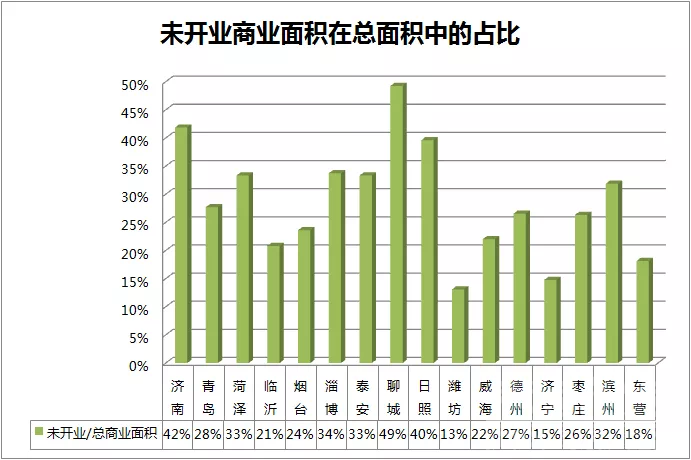

3.1 未开业商业面积城市分析▲▲▲

未开业商业面积在总商业面积中占比分析中,聊城以49%的比例跃居第一,这和聊城商业由东昌府区向新区扩展的商业格局和城市规划发展分不开。但聊城2019年一季度社会消费总额仅308.5亿元,十六地市排名12名,面对如此大的未开业商业比例,可以预见聊城商办市场的激烈竞争格局将进一步加剧,并持续至少3-5年。

4、全省十六地市商业面积排名

说明:

以上数据来源赢商网等专业网络以及统计局网站公开数据,小建只是以数论数,以期能从数据分析的维度找到山东商业发展的一些规划和特点,可能和某些看官的印象有所不同。