|

|

发表于 2020-2-14 18:17:00

|

发表于 2020-2-14 18:17:00

|未经授权,严禁转载,违者必究...

|

显示全部楼层

|阅读模式

| 汇点期权官网 粤开:期权专栏——理性多头开始回归 仍需警惕认沽投机风险:核心观点 认购行权价分布峰值分布趋于理性,与现货标的基本保持同向变动,且基差贴水缩小,理性多头开始回归,但各期限PCR盘踞高位,深虚值投机仍相对较多,仍需警惕市场风险,可以滚动卖出宽跨式期权组合,增强收益。 一、期权标的与期现表现 (一)期权标的:标的下跌,深交所ETF量比0.58 2月13 |

# k! s" K v# K ]& s

' t* u5 W* l) p2 C0 y 核心观点

: e0 W5 B! ]5 v; M" z 认购行权价分布峰值分布趋于理性,与现货标的基本保持同向变动,且基差贴水缩小,理性多头开始回归,但各期限PCR盘踞高位,深虚值投机仍相对较多,仍需警惕市场风险,可以滚动卖出宽跨式期权组合,增强收益。

2 e/ J$ m* x4 }$ Z3 q0 o% b3 | 一、期权标的与期现表现/ N" G" S8 y( l! J, ^# l3 V$ F3 ~

(一)期权标的:标的下跌,深交所ETF量比0.58& w$ A$ A2 p0 a4 X, U/ P/ h

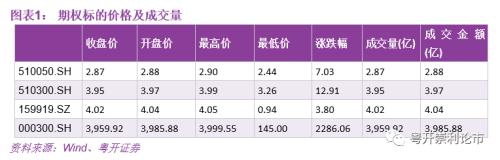

2月13日,上证50ETF、上证沪深300ETF、深证沪深300ETF期权的标的基金日涨跌幅分别为-0.49%、-0.53%、0.52%,收盘价净值2.87、3.95、4.02,日成交量较前日变化-0.22亿、0.35亿、-0.47亿。沪深300股指期权的标的指数日涨跌幅变化-0.62%,收盘点位于3959.92,日成交量较前日变化18.29亿。3 j6 Y% S( R t2 E/ q# L5 e) b

(二)期现基差:基差贴水收窄! s% r- h2 i2 q p; y9 F

2月13日,上证50、沪深300指数涨跌幅分别为-0.69%、-0.62%,收于2875.48、3959.92,两指数股指期货主力合约日内涨跌幅分别为-0.37%、-0.33%,期现基差分别为贴水-9.88、-6.92个基点,分别下降7.71、11.11个基点。, @: M p) Q X/ T# I4 P

二、期权日内成交量表现& R6 W% z I- h* b8 D* V

(一)按期权期限:季月期权成交量减少,当月成交量回升2 l G5 l1 p" S: \* ^- ~

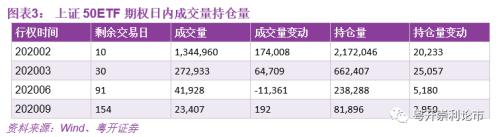

2月13日,四只期权产品的当月成交量较上一交易日增加,季月期权成交量减少,除深交所沪深300期权受日内活跃性欠佳因素影响,其他三只当月期权日内成交量转化新增持仓比重较低。

; U' s; v8 u1 [# c (二)按行权价格:股指期权最大成交量行权价达到平值

' W _4 [4 m0 H, |2 ~1 D" m 2月13日,从标的收盘价来看,四只期权的平值行权价分别为2.85、3.95、4.00、3950(以Delta趋近0.5为基准),日内最大成交量行权价分别为认购2.90、4.00、4.00、4000,认沽2.85、3.90、4.00、4000。中金所沪深300股指期权自节后,最大交易量认购和认沽期权行权价首次达到平值水平,修正对指数长达9个交易日的低估值。

- E( ]* J% j6 ^2 J 三、期权分析指标

; p. Z/ a; C1 z (一)认沽认购比率PCR:各期限期权PCR处于高位! |% { c2 D# i- x! g4 h

2月13日,四只期权产品的各期限PCR依然盘踞高位,当月PCR分别为99%、111%、125%、117%。

3 }2 m& u' Q8 r; c( S1 G5 m" Z: P (二)历史波动率HV及隐含波动率IV:认沽期权波动率略高& C8 g8 @1 P/ A2 h$ r

2月13日,四只期权当月最大成交量的认购、认沽期权IV依然维持在15-23%区间,回归90日平均水平,期权跌幅不及现货指数,或影响本交易日平值认沽期权波动率。

$ O( `8 V. ]. O' E# h1 c (三)期权杠杆:经济尚未企稳,空头投机较多

6 k* r8 i- ?0 I& C1 {3 Q2 y/ q 2月13日,认购期权理论杠杆与实际杠杆峰值对应行权价一致,且各行权价实值期权与现货标的涨跌幅同向变动,认购期权交易回归理性。以上交所沪深300期权为例,期权空头在各期限仍有深虚值投机行为,表现较为激进,若后续经济企稳,投机行为回归理性,将有助于各期限PCR降低。

5 |- I. u' M# ]* o* j: l( _ 四、期权投资策略9 C, ]' Y2 R3 J/ X+ q3 a' U

日内基差贴水缩小,多头回归理性,但认沽期权的深虚值投机行为仍然存在,建议滚动卖出宽跨式期权策略增强收益。

5 I. E# {. D- q% M' k9 c+ g 风险提示:投资有风险,入市需谨慎

: s. @3 d+ I) y' |8 X : `$ U' K/ @" o8 g E; d' m9 W

5 L2 f; n2 m- R

5 L2 f; n2 m- R

& ]( W) K& D, |" u

. J7 R5 F+ j; H' J& e8 r2 i; |! i# |

. J7 R5 F+ j; H' J& e8 r2 i; |! i# |

: F: g% \3 |/ H[img][/img]" `7 U2 W- v3 {$ ~ n% `

以下为正文部分

8 s% f; H. w3 x" u; d 一、期权标的与期现表现% {1 R: E. g) ~- d

(一)期权标的:标的下跌,深交所ETF量比0.58* F4 W8 {9 _( f# Y$ m( U$ w

标的指数及ETF基金下跌,深交所沪深300ETF期权量比0.58。2月13日上证50ETF、上证沪深300ETF、深证沪深300ETF期权的标的基金日涨跌幅分别为-0.49%、-0.53%、0.52%,收盘价净值2.87、3.95、4.02,日成交量较前日变化-0.22亿、0.35亿、-0.47亿。沪深300股指期权的标的指数日涨跌幅变化-0.62%,收盘点位于3959.92,日成交量较前日变化18.29亿。

" V- W* ~( }7 R W3 W& H1 o 0 L( G- y8 J6 g% }

: t% d: C% o9 X% y5 {

: t% d: C% o9 X% y5 {

(二)期现基差:基差贴水收窄

( k. e _, ]. F) R7 P# [ 指数期现微跌,基差较上交易日变动不大。2月13日上证50、沪深300指数涨跌幅分别为-0.69%、-0.62%,收于2875.48、3959.92,两指数股指期货主力合约日内涨跌幅分别为-0.37%、-0.33%,期现基差分别为贴水-9.88、-6.92个基点,分别下降7.71、11.11个基点。8 I& P, b" N, v8 j/ ?1 s+ s$ ~0 }

4 ^5 z$ m: ~+ ~' f) `! J5 H. V

8 H6 J2 U6 D D; i! W2 v4 m# Q/ h 二、期权日内成交量表现7 e$ g8 Q: a2 U" A

(一)按期权期限:季月期权成交量减少,当月成交量回升

) D, T8 b2 V3 D. t 当月期权成交量回升,但转化新增持仓比重较低。2月13日四只期权产品的当月成交量较上一交易日增加,季月期权成交量减少,除深交所沪深300期权受日内活跃性欠佳因素影响,其他三只当月期权日内成交量转化新增持仓比重较低。

( _$ L4 o4 c( R3 `6 y + e2 s) S* }" E( ?

4 W* |% k* |& M8 v; B 3 o- d4 c M: }6 r! w7 x

1 p6 S+ C+ s! |5 ~( r7 t! U , z0 x& @$ @4 y6 E

- u1 P4 [; O, s3 ]

$ b' s6 e1 O; k) A4 C' r

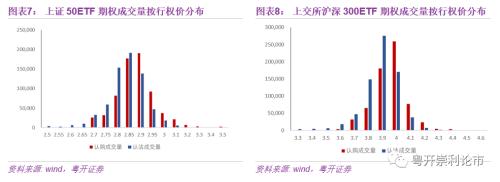

2 \- t. }+ w" e1 p (二)按行权价格:股指期权最大成交量行权价达到平值

* L/ h3 N$ j$ I& G+ ]: w4 ^ 股指期权节后首个交易日最大成交量行权价恢复平值水平。2月13日,从标的收盘价来看,四只期权的平值行权价分别为2.85、3.95、4.00、3950(以Delta趋近0.5为基准),日内最大成交量行权价分别为认购2.90、4.00、4.00、4000,认沽2.85、3.90、4.00、4000。中金所沪深300股指期权自节后,最大交易量认购和认沽期权行权价首次达到平值水平,修正对指数长达9个交易日的低估值。+ q1 U: L; L M4 e3 s

5 D1 y3 t) p- {

7 X0 y/ r5 p3 g0 C. X7 m " n6 d% n% n' W8 n1 V9 D

8 ]' F) o& z) C/ }" u. z; s8 |. t' F 三、期权分析指标- G" R; _9 G2 v. b. o( o/ g1 }

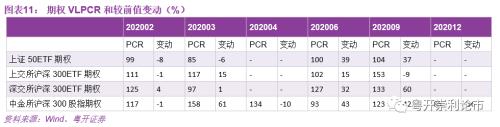

(一)认沽认购比率PCR:各期限期权PCR处于高位

% p8 m0 a# q! y) P; E2 T( F' L: o3 l8 M 各期限期权PCR均处于高位,上证50低于沪深300。2月13日四只期权产品的各期限PCR依然盘踞高位,当月PCR分别为99%、111%、125%、117%。

9 w9 }; T# Z3 j9 B$ E

N) W) ?4 L( t0 s7 X6 Q# n* j

/ Q8 r- N8 T1 e- Y

/ Q8 r- N8 T1 e- Y

(二)历史波动率HV及隐含波动率IV:认沽期权波动率略高8 H1 B w [2 Q y N3 {- c

IV持续走低,认沽期权波动率略高。2月13日,四只期权当月最大成交量的认购、认沽期权IV依然维持在15-23%区间,回归90日平均水平,期权跌幅不及现货指数,或影响本交易日平值认沽期权波动率。

6 I5 ?% P' C% i- M 0 u( v0 }2 f0 n, r+ q# I; X2 D

& ~6 ]* C5 \, [' \5 o4 S9 W, j& `

& ~6 ]* C5 \, [' \5 o4 S9 W, j& `

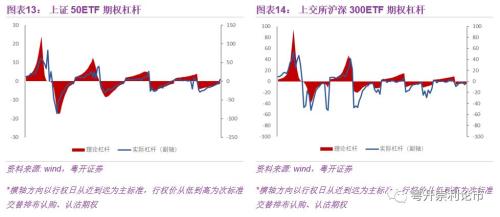

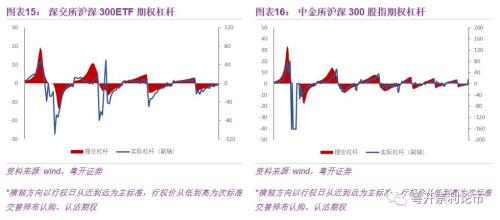

(三)期权杠杆:经济尚未企稳,空头投机较多

9 P9 Z R5 x! A7 K' x% _. J9 w 多头方面期权与现货走势关联度增加,期权空头投机行为依然较多。2月13日,期权杠杆呈现新特征两处:1)认购期权:理论杠杆与实际杠杆峰值对应行权价一致,且各行权价期权与现货标的基本同向变动,说明期权多头看重标的基本面,认购期权交易回归理性;2)认沽期权:以上交所沪深300期权为例,期权空头在各期限仍有深虚值投机行为,表现较为激进,若后续经济企稳,投机行为回归理性,将有助于各期限PCR降低。

8 `" _! Y8 m1 e- O; S7 N

7 }6 `' {& y0 _* l) N

1 Y0 W3 ^9 T! b1 S

1 Y0 W3 ^9 T! b1 S

7 [. Q! {5 S0 s: h

! Y4 G" _/ F/ X+ k3 f& j6 u) N5 V/ o 四、期权投资策略( Y0 ` z; P2 W' T8 [( R

虽然基差贴水缩小,多头回归理性,但认沽期权的深虚值投机行为仍然存在,建议滚动卖出宽跨式期权策略增强收益:买入标的,同时卖出开仓标的对应的非实值看涨期权和看跌期权。标的出现一定程度波动时,平掉原有期权头寸,同等幅度调整执行价以卖出新的看涨和看跌期权。

|

|