|

|

发表于 2021-3-11 17:00:00

|

发表于 2021-3-11 17:00:00

|未经授权,严禁转载,违者必究...

|

显示全部楼层

|阅读模式

| 衡量通胀的指标 可通过CPI之外的指标辅助观测通胀:作者:广发证券首席经济学家 郭磊 广发证券(行情000776,诊股)首席经济学家郭磊 报告摘要 第一,2月CPI同比为-0.2%,较1月小幅上升0.1个点。结构上是非食品偏强,食品偏弱。非食品同比-0.2%,降幅较上月收窄0.6个点;食品同比则由上月的1.6%转为-0.2%。 第二,食 |

2 H9 g8 L) x6 J. Z4 I

8 r' \8 f4 E, D% w7 V8 w

- _ X$ Z i) | O* B* e0 N( N 作者:广发证券首席经济学家 郭磊

" {7 H) ^3 S. M8 | 广发证券(行情000776,

; \: c9 }( Z7 V0 I( j8 u4 l[color=]诊股

3 _0 d4 I9 P, F9 p! t)首席经济学家郭磊

) n: X8 V7 a* h v) {4 b

+ W1 E" z m( _8 C) r0 {( \ 报告摘要6 e3 u: p. E) {& n

5 x3 Q# M/ S# B: l 第一,2月CPI同比为-0.2%,较1月小幅上升0.1个点。结构上是非食品偏强,食品偏弱。非食品同比-0.2%,降幅较上月收窄0.6个点;食品同比则由上月的1.6%转为-0.2%。* T7 N# L1 N+ m& N: t

. N+ T9 _6 u9 A1 g L7 W, M 第二,食品价格回落主要受猪肉拖累,猪肉价格环比处回落趋势中,叠加基数较高。基数3月后将有一轮缓和,但下半年会再度走高。这一点对今年的CPI走势会形成较大的拖累和扰动。此外,原油价格上涨导致两个燃料分项分别环比上行3.3个点和0.1个点,同比也有进一步上升。

1 E% j; n- I: N5 D: U2 W3 h5 C, w" a( E3 E2 }" B

第三,不含食品、能源的核心CPI环比为0.2%,较1月的0.1%略有扩大,同比则为零增长。这其中还包括“就地过年”的影响,比如电影及演出票价格上涨13.0%。换句话说,单纯从CPI数据看,内生的通胀依然较低。从商品价格向CPI的传递也不太明显。

8 V& }4 A" V* B' E1 B

" @$ K+ P3 a5 [2 Y5 D 第四,CPI有它的指标设计特征和反映侧重点。我们建议在CPI之外,同时借助其他指标辅助跟踪通胀。在前期报告《从义乌小商品指数和CPI背离看通胀结构趋势》中,我们介绍了义乌小商品指数;在本篇中要介绍的另一个指标是“BCI消费品价格前瞻指数”。# G6 |+ d1 D- Q- _9 P9 i

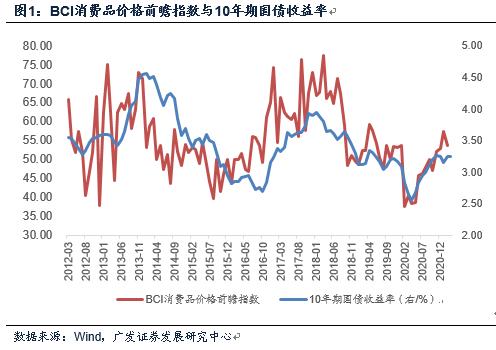

, u3 H4 f! H y% M, f4 I 第五,验证之一:10年期国债收益率走势。利率是名义增长定价的,通胀趋势对它的影响较大。我们观测BCI消费品价格指数与10年期国债收益率,会发现二者保持着很好的相关性(图)。$ {/ N* g( R' h* g0 |! z

8 A7 [7 G( I- {) \ N" j6 l* m9 {

第六,验证之二:消费品类资产估值走势。因为产品价格与通胀同向变动,典型的消费类资产估值逻辑上会与通胀周期同步。我们观测BCI消费品价格与食品饮料类估值,会发现二者保持着很好的相关性(图)。$ V, r" j( d, u! S

4 ^& \! @! `6 ^/ V+ t 第七,PPI处于较为明确的回升趋势中,一是大宗商品上行的映射,二是较低的基数。其中二季度可能处于一个同比高峰,具体斜率主要看全球定价的大宗商品环比会否有调整,以及调整幅度。一季度大宗商品上行叠加了疫情回落加速、美国财政刺激、原油供给冲击等多种因素。1 c8 o1 @( [ u+ h& C

9 q T) R* M9 y, o" K 第八,一个不确定因素是国内定价的工业品,粗钢限产的影响尚待跟踪、观测和评估。在前期报告《从粗钢产量看2021年“需求扩张+供给收缩”特征》中,我们对这一逻辑有详细分析。) r6 s% i* v- }8 S* I( T Z8 I

) [3 A9 n2 @/ F! _( U9 i

正文

9 O4 i9 y1 V. a7 b+ P

/ A; V! K0 O1 l8 J7 H; S$ u( W! K4 t 2月CPI同比为-0.2%,较1月小幅上升0.1个点。结构上是非食品偏强,食品偏弱。非食品同比-0.2%,降幅较上月收窄0.6个点;食品同比则由上月的1.6%转为-0.2%。; w O$ m3 y, ?' D! x

% `- u2 w& E! v, R: c; G 2月CPI同比为-0.2%,略高于1月的-0.3%。/ B% ^. D1 ^2 @) J( M

9 I3 O5 ?$ s6 |! [6 t9 R8 d 非食品价格同比为-0.2%,较1月的-0.8%降幅收窄0.6个点。食品价格同比为-0.2%,大幅低于1月的1.6%。) z. _0 B, ^9 J' h9 T0 Q3 |& h

$ D. Q5 B7 \% m+ |( l! L 食品价格回落主要受猪肉拖累,猪肉价格环比处回落趋势中,叠加基数较高。基数3月后将有一轮缓和,但下半年会再度走高。这一点对今年的CPI走势会形成较大的拖累和扰动。此外,原油价格上涨导致两个燃料分项分别环比上行3.3个点和0.1个点,同比也有进一步上升。& H% J$ M) [1 J8 V$ b' _( L

Y J' M' v- x5 y

食品的下行主要贡献因素是猪肉。猪肉价格由上月环比上行5.6%转为环比下行3.1%,再加上去年2月形成较高的基数,导致同比直接回落至-14.9%,降幅比1月扩大11.0个点。从高频数据看,目前的环比回落仍在继续。

0 J0 w, c' ^+ {$ ?) _# R3 y( @ @# h B

从基数来看,去年2月高点之后,3-6月出现一轮缓和;7月之后再度走高。以22省市猪肉价格为例,2月面临的基数是51.1元/千克,至6月逐步回落至42.6元/千克。7月后开始一轮新的基数上行,高位的8月、9月均在52元/千克之上。

# s$ }+ G2 d1 E% W" c

. d% G) N2 o4 \, J0 d 这一过程将深度影响CPI的走势。如果同期猪肉环比走低,两种因素叠加影响会更大。2 t. {9 N: F8 l6 V, k

; H- `8 B ]( D 交通用燃料CPI、水电燃料CPI环比分别为3.3%、0.1%,同比分别较1月扩大8.2个点、0.1个点。/ \1 v+ Q( ?2 u# ~- n3 g) B

* p) ]+ Y0 ]6 G" U7 Q 不含食品、能源的核心CPI环比为0.2%,较1月的0.1%略有扩大,同比则为零增长。这其中还包括“就地过年”的影响,比如电影及演出票价格上涨13.0%。换句话说,单纯从CPI数据看,内生的通胀依然较低。从商品价格向CPI的传递也不太明显。' i1 N3 W$ z6 `0 o/ n0 |" O1 C

2 |( d/ k. W2 {6 x# k 核心CPI环比为0.2%,略高于1月的0.1%。核心CPI同比为零增长,高于1月的-0.3%,但低于2020年四季度的0.5%。" M! E/ m4 w5 H$ a7 j) F( F' M

7 R$ q. K3 \' y) q: a6 O7 o

这里面还包含着居民就地过年,一些消费需求有所增加的影响,比如电影及演出票价格环比上涨13.0%。% j: z1 K: v* ~: d0 w' M5 r

: J8 M; A* Y. q* e1 H 从CPI系列数据看,目前的内生通胀依然较低。虽然1-2月大宗商品价格上涨幅度较大,但目前向CPI的传递不太明显。

, e& r1 x$ U1 N. W: I" l1 P* j C& i9 U

CPI有它的指标设计特征和反映侧重点。我们建议在CPI之外,同时借助其他指标辅助跟踪通胀。在前期报告《从义乌小商品指数和CPI背离看通胀结构趋势》中,我们介绍了义乌小商品指数;在本篇中要介绍的另一个指标是“BCI消费品价格前瞻指数”。& V4 O% O! D& ^) {/ l

- z/ v" J; B0 F$ Q9 s+ Z6 Y q5 I+ E 在2月24日报告《从义乌小商品指数和CPI背离看通胀结构趋势》中,我们介绍了义乌小商品指数,并分析了2018年以来它与CPI非食品背离的原因,以及这一指标能够带给我们的启示。6 u& I, f- }- P

4 B2 E t* k0 W( a4 j5 W 在这里我们介绍另外一个指标。

) D5 S- l1 p( V' t. ]2 }6 u

5 T2 a* m4 ?' o2 c/ ~, u O 长江商学院中国企业经营状况指数(Business Conditions Index)简称BCI。它拥有2011年三季度至今的完整数据。BCI的调查对象主要是民营中小企业。BCI指标包含经营状况总指标,以及销售、利润、融资环境、库存、企业用工成本、总成本、消费品价格、中间品价格、投资、招工等一系列分项指标。5 z( c2 d- n& ~' S" o' v/ Q

0 k, n1 E# L- @0 ~# W/ ? 我们可以根据BCI消费品价格前瞻指数辅助跟踪一般物价。

1 ?& Q' K# Z: o' e. H3 T

1 a% b* L* N/ B2 c; R! B9 r 验证之一:10年期国债收益率走势。利率是名义增长定价的,通胀趋势对它的影响较大。我们观测BCI消费品价格指数与10年期国债收益率,会发现二者保持着很好的相关性。

& g% G7 @7 O2 U, F

, i/ F1 P& t1 x 2020年一季度以来CPI一路震荡下行,从高点5.4%回落至2020年11月的-0.5%。同期非食品CPI、核心CPI总趋势亦往下,但同期10年期国债收益率逐步走高。我们可以解释为同期PPI往上,但事实上,综合两种价格的平减指数也是走低的。

$ i6 A$ T( Z, \6 f+ ]& V" [2 D( ^, ] D r! J/ O; {

于是一个理解就是在利率定价中,正贡献全部来自于实际增长,价格部分是负贡献。/ r- O$ n+ }2 C0 a- Q0 m

7 m" U& Z. g6 A0 t) I. k 但如果我们以BCI消费品价格作为一个观测指标,会发现它与10年期国债收益率保留着非常好的相关性。+ G. M& p9 o! q3 n- U

( A$ n2 D, Q$ G3 g

7 b( q" [ [$ C! h9 ^! {4 A# l

: c1 n+ [4 L b4 Y0 A' o. W& S9 H1 z1 v( ^

验证之二:消费品类资产估值走势。因为产品价格与通胀同向变动,典型的消费类资产估值逻辑上会与通胀周期同步。我们观测BCI消费品价格与食品饮料类估值,会发现二者保持着很好的相关性。& G$ n, M5 D* C8 x9 l

$ L V& b" O$ c* l) s4 L/ C

消费类资产定价逻辑上受几个因素影响:一是收入效应,消费景气度与经济增长及居民收入预期有关;二是通胀效应,通胀在经济学意义上会刺激当期消费取代远期消费,特别对那些价格可以跟随通胀周期上行的消费品,会受益于通胀的过程;三是确定性溢价,多数消费品的波动性低于经济的波动性,在宏观环境的不确定性较大的时候,消费类资产会被赋予溢价。

1 P* [6 W4 G& R) R

' Z! C7 p% m. E; ]2 t* o 从逻辑一和逻辑二来看,典型的消费类资产估值逻辑上会与通胀周期同步。! R: Y" R, _" u @% _

4 `5 u e) o: ^0 U

经验数据支持这一点,我们观测BCI消费品价格与食品饮料类估值,会发现二者保持着很好的相关性。

$ X: q0 u0 K2 Q" J4 a) W9 x1 u1 Y$ n$ Z) F0 z1 A

; X0 V5 d" F' V

+ P' G. `- ?# O% n/ [# k

+ P' G. `- ?# O% n/ [# k

4 @( W8 w! ^3 C/ t

PPI处于较为明确的回升趋势中,一是大宗商品上行的映射,二是较低的基数。其中二季度可能处于一个同比高峰,具体斜率主要看全球定价的大宗商品环比会否有调整,以及调整幅度。一季度大宗商品上行叠加了疫情回落加速、美国财政刺激、原油供给冲击等多种因素。

7 a' k2 \/ l8 c" l( y8 ?4 e# S0 r$ L _# l# ?! L

2月PPI环比为0.8%,略低于1月的1.0%;同比为1.7%,显著高于1月的0.3%。) V: R, _, l" V9 n# z& E7 c

' g2 F( y3 X; v CRB指数、CRB工业原料指数3月环比还在进一步上行;且去年3-7月基数较低,PPI回升趋势相对较为明确。

7 [ m8 `( r2 w$ i3 x; f# a1 g; x

$ o# L. {, B( t D' z+ R 从基数因素看,二季度可能处于一个高峰,中性情形下单月高点可能在5-6%。

: f6 J" x8 H% z: m2 e- |. ?0 O0 x2 E: a( w

具体的斜率要看全球定价的大宗商品会否有调整,以及调整幅度。一季度大宗商品的上行叠加了疫情回落加速、美国财政刺激、原油供给冲击等多种因素,预期反映相对较为充分。在近期报告《原油:一年的逻辑与十年的故事》中,我们对此做出了一些分析。

$ }0 L! n$ y% ]) I. T7 L7 C% r! L$ G

一个不确定因素是国内定价的工业品,粗钢限产的影响尚待跟踪、观测和评估。在前期报告《从粗钢产量看2021年“需求扩张+供给收缩”特征》中,我们对这一逻辑有详细分析。5 V3 M6 i& @# T6 o

. Q9 u [, ]/ X- T

在碳中和的大背景下,工信部年度会议提出“坚决压缩粗钢产量,确保2021年粗钢产量同比下降”。历史上中国粗钢产量负增长的年份较为少见,实际上1990年以来只有2015年一年负增长。2021年名义增长偏高,粗钢表观消费量应并不低。在压缩产量的情形下,价格可能会有一定程度反映。它对于PPI的额外影响尚待跟踪、观测和评估。( Y% ` \5 N/ m! X+ B n+ v8 E7 P# L

) E$ j) W( w% F" X 核心假设风险:外需变化超预期;全球经济和金融环境变化超预期。

0 B& C) X+ s, m2 |8 V 本文转载自“郭磊宏观茶座”,本文由平台/作者授权金融界网发布,未经授权,请勿转载。如果您有干货观点或文章,愿意为广大投资者提供最权威最专业的参考意见。无论您是权威专家、财经评论家还是智库机构,我们都欢迎您积极踊跃投稿,入驻金融界网名家专栏。

|

|